Снижение доходов населения, санкции, пандемия, жесткие меры регулятора – если задаться вопросом, можно найти с десяток причин, которые прямо сейчас вызывают турбулентность на рынке страхования в России. Конечно, хочется верить, что это временно: вот сейчас люди осознают важность добровольного медицинского страхования, снова начнут много путешествовать, и все встанет на свои места. Так ли это на самом деле? Что происходит с рынком страхования в России во время пандемии? Как маркетинг может повлиять на положение дел? Разберемся в этой статье.

Бывало и лучше?

Страхование в России всегда переживало не лучшие времена. Сначала – императорская монополия, потом – политическая нестабильность и закрытость страны, недостаток опыта и странное регулирование – в общем, сфера страхования в России никогда не могла похвастаться большим успехом.

Исключением, пожалуй, можно назвать только период советской власти: СССР активно внедрял услуги комсодов (комитеты содействия страхованию). Они страховали всех и вся, «соблазняя» чуть более доступными, чем раньше предложениями и знакомой пропагандой. В результате до 1941 года застраховать удалось 13 млн трудящихся, а в конце 80-х этот показатель достиг 80,5 млн человек.

Быстрый рост страхования снова затормозился в 90-е: экономические потрясения того времени практически полностью похоронили этот рынок в России. С тех пор страхование в нашей стране стало более управляемым и контролируемым процессом как со стороны государства, так и со стороны страховщиков. Тем не менее, культура страхования в России до сих пор не развилась, зато осталось неприятное чувство недоверия к таким компаниям.

Для россиян характерен короткий горизонт планирования, поэтому классические продукты страхования жизни пользуются заметно меньшим спросом, чем во многих других странах. Как говорится, мы привыкли надеяться на «авось». В определенной степени это диктуется несформированной культурой страхования в России, в отличии от других рынков, где существует устоявшаяся привычка людей активно использовать самые разные страховые продукты на протяжении жизни на фоне созданных государствами благоприятных финансовых и социальных условий.

Для сравнения, размер страховых премий в 2018 году в США (328,2 млн жителей) достиг 1 469 375 млн долларов против 440 648 млн долларов в Японии (126,5 млн жителей) и 23 593 млн долларов в России. В Норвегии, которая по численности уступает России (5,4 млн жителей против 144,5 млн жителей), размер страховой премии составил 21 077 млн доллар.

Страхование жизни в эпоху пандемии

Последние 30 лет рынок страхования постепенно развивался. Так, например, в 1999 году объем страхового рынка составлял 76,6 млрд рублей, в 2009 году – 513,6 млрд рублей. И вот, кажется, все стало налаживаться, как грянула пандемия и вызвала уже знакомую турбулентность.

Пик падения продаж в страховании пришелся на апрель 2020 года, также в этот период значительно выросло число возвратов (например, возвраты полисов страхования выезжающих за пределы постоянного места жительства в 4 раза превышали число покупок в тот же период времени). Страховые компании не вошли в государственные списки пострадавших от кризиса, вместе с тем, наше направление бизнеса ощутило значимый удар при резком падении пассажироперевозок.

В 2019 году мы продали 10 млн полисов страхования пассажиров, каждый год до этого наращивали объемы продаж и расширяли ассортимент страховых продуктов. Однако со второй недели февраля продажи начали падать в связи с распространением новой коронавирусной инфекции, низшей точки мы достигли к середине апреля. К середине августа ситуация нормализовалась, и по итогам августа и сентября бизнес страхования пассажиров показал достойные результаты в сравнении с прошлым годом.

Доходы потенциальных клиентов резко снизились, а безработица достигла 6,1 % (против 4,5 % до пандемии). На этом фоне не могли не претерпеть изменений потребительские привычки. Яркой тенденцией стала экономия на страховании: люди частично или полностью отказываются от защиты или оформляют самые дешевые полисы.

Эпидемия коронавирусной инфекции и необходимость жить в условиях довольно жестких ограничений меняют потребительские предпочтения россиян, что традиционно находит свое отражение в страховании. Мы отмечаем естественное падение спроса на программы по страхованию путешествующих, защиту имущества и детей, ведь значительная часть населения страны больше времени проводит дома в кругу семьи, и все дети – под присмотром. При этом спрос на актуальные в условиях пандемии продукты неизбежно растет.

|

Вид страхования |

Изменение спроса |

|

Страхование банковских карт |

+72 % |

|

Защита от клещей |

+55 % |

|

Защита от коронавируса |

+35 % |

|

Ипотечное страхование |

+33 % |

|

Автострахование |

+30 % |

В начале карантина запросы на сокращение программ ДМС действительно увеличились, но после рассмотрения мер оптимизации большинство компаний вернулось к своим действующим программам. И это обоснованно, так как в ситуации, когда плановая и экстренная помощь в рамках ОМС оказалась на длительное время существенно ограничена, актуальность ДМС возросла.

С эффектом торможения в той или иной мере столкнулся весь рынок страхования в России. Например, «Россгосстрах» во втором квартале 2020 наблюдал снижение доходов на 4 %. Основная причина – карантинные ограничения в апреле и в мае, т. к. в июне динамика снова стала положительной. Чистая прибыль за первое полугодие составила 6,3 млрд рублей – это на 63 % выше прибыли за первое полугодие 2019.

Это был ожидаемый эффект в ситуации, когда автосалоны практически остановили продажи, снизился поток клиентов в офисы банков, а туристы были вынуждены отказываться и от поездок, и от полисов, приобретенных для путешествий. Столь же предсказуем в разгар пандемии был рост в продажах классического добровольного медицинского страхования и так называемых «коробочных» продуктов по телемедицине и страхованию от критических заболеваний. Понятно было, что «не обвалится» ОСАГО – это обязательный вид, потребность в «автогражданке» сохранялась даже в период ограничений, просто подросли онлайн-продажи.

При этом повысился спрос (вернее сказать, появился спрос) на продукты, которых раньше вообще не было – программы страхования от коронавируса. Вообще-то COVID-19 и без того входит во многие полисы ДМС, но это уже другая история: деньги сами не зарабатываются. Кроме того, со временем предсказуемо вырос спрос на страхование жизни и, что менее предсказуемо, на полисы кибербезопасности.

И все-таки самая большая и постоянная проблема страхования кроется даже не в экономических неурядицах, а в поведении российских потребителей: люди не доверяют страховому рынку и не знают преимуществ страхования. Нельзя продать то, что потребителю непонятно. На это не способна даже массированная реклама: потребитель запомнит ее, но так и не поймет, что именно ему предлагают купить.

Продукты страхования жизни достаточно сложны, и нередко мы наблюдаем неверные ожиданиях клиентов от продуктов, поэтому мы тщательно документируем такие ситуации и работаем с каналами продаж для предотвращения подобных случаев.

Быть в центре внимания, отвечать на текущие вопросы, работать с негативом и даже паникой, оборачивать любые сложности и трагедии себе на пользу – как специалисты «из страхования» справляются с этой непростой задачей? И справляются ли?

Как работает маркетинг в сфере страхования

Исследование рынка, коммуникация с клиентами и агентами, формирование имиджа, разработка страховых продуктов и стратегии их сбыта, стимулирование продаж – задачи маркетологов в сфере страхования обширны. Мы охватим только одну из них – формирование репутации и узнаваемости компании в социальных сетях.

Заметной тенденцией последнего времени стала активизация российских страховщиков на рынке интернет-рекламы. Многие позволяли себе масштабные рекламные кампании, допуская при этом одни и те же ошибки:

- не выделяли целевые сегменты;

- не формировали ценностные предложения для каждой потребительской группы;

- обращались только к видимым и очевидным потребностям аудитории.

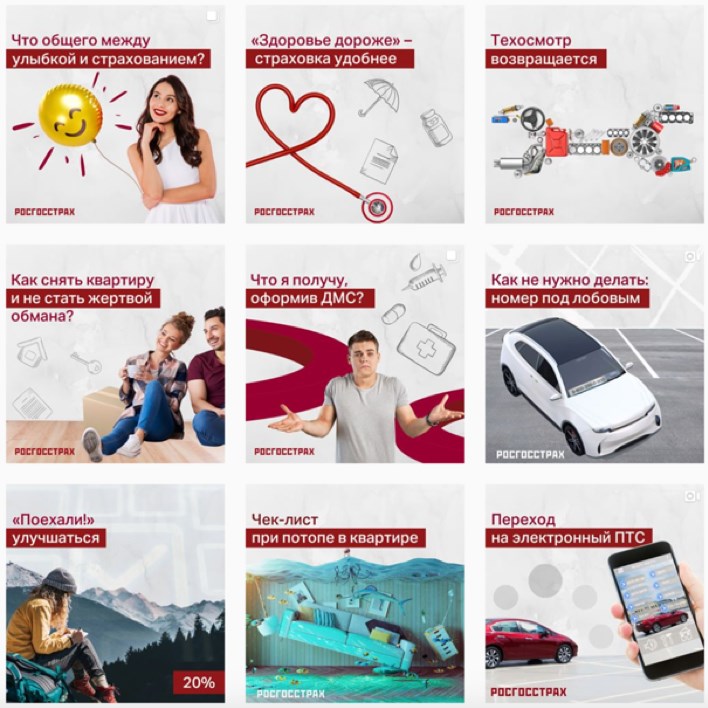

В итоге рекламные кампании оказались схожими настолько, что потенциальный клиент не мог отличить одну от другой. Во всех них говорили о надежности, индивидуальном подходе и дополнительных услугах. Та же история наблюдается и в соцсетях. Многие страховые компании предпочитают идеальные вечные ленты, которые, лишившись фирменного цвета, могли бы подойти для любой компании:

Между клише и хорошим позиционированием, выстроенном на сильном общечеловеческом инсайте, тонкая грань. Поскольку инсайт общечеловеческий, то все о нем знают. Поскольку он сильный, сложно его игнорировать. Все знают, что что люди ищут островки стабильности в слабо предсказуемом будущем. И самый большой соблазн – повесить рекламный щит с надписью «Мы – стабильная компания» как прямой ответ на этот инсайт. Именно так глубокая правда, волнующая человека, становится клише.

Чтобы эта правда не стала клише, необходимо с ней работать. Рассказывать о ней так, как никто не рассказывал. Для разработки позиционирования «Согласия» мы придумали «критерий "Ингосстраха"»: если предлагаемую территорию может занять и «Ингосстрах», то мы от нее отказываемся.

Понятно, что получившаяся территория доверия – это общее место. Но здесь есть 2 нюанса.

Во-первых, мало что вызывает меньше доверия, чем сами разговоры о доверии. «Нам можно доверять» – это лучший слоган для стимулирования подозрений. Тем более, в индустрии страхования, которая характеризуется высоким уровнем недоверия из-за множества условий и истории рынка в России.

Во-вторых, есть наблюдение, что людям, которые доверяют друг другу, проще договориться. Мы мало думаем об этом, предполагая, что процесс переговоров – это обсуждение условий и внимательное чтение договора. На самом деле, самый толстый договор со всеми пунктами не позволит вам прийти к согласию, если вы не доверяете друг другу. И наоборот, если доверяете, то договор – это всего лишь дополнение, чтобы точно говорить об одном и том же. Поэтому то, что доверие ведет к согласию – это великая человеческая правда.

Так мы разработали слоган «Доверие ведет к Согласию». Он утверждает, что мы делаем все, чтобы увеличивать доверие в индустрии.

И, конечно, это проверяется рынком. Рекламная кампания, основанная на позиционировании, увеличила количество заявок на четверть, а компания «Согласие» после внедрения позиционирования вышла в операционную прибыль.

Учитывая отсутствие лояльности к страховому рынку со стороны потенциальных клиентов, плохо позиционированные продукты и схожесть всех рекламных сообщений никому из страховщиков не дают преимуществ.

Большая часть страховых компаний, мелькающих в поисковой выдаче, в своей маркетинговой стратегии явно не делают акцента на отдельных категориях клиентов и не ставят своей задачей «зацепить» потребителя. Между тем, эффективная стратегия помогла бы выбирать наиболее перспективные целевые сегменты и сформировать определенное положение продуктов компании в их сознании.

Идеального решения нет: стратегию нужно тонко настраивать раз в несколько месяцев и полностью пересматривать раз в год, и последние события служат тому доказательством. К счастью, разработку digital-стратегии можно делегировать профессионалам.

Для грамотной маркетинговой стратегии нужно определить цели и задачи бизнеса, провести аналитику рынка и конкурентов, составить план развития на ближайшее время. О том, как это сделать, рассказывали на вебинаре «Создание маркетинговой стратегии для офлайн- и онлайн-продвижения».

Как сегментировать аудиторию?

Корректное сегментирование и позиционирование страховых услуг позволяет компаниям общаться напрямую с целевой аудиторией, заинтересованной в приобретении полисов. Таким образом снижаются затраты на продвижение и потенциально повышается маржинальность бизнеса. Кроме того, данные о сегментировании позволяют выявить услуги, которыми клиенты пользуются неактивно, и сосредоточиться на формировании соответствующих ценностных предложений.

Первым и наиболее очевидным критерием позиционирования, как и на любом другом рынке, является доход страхователя.

Второй по значимости критерий позиционирования – доля (в процентах) доходов, которые потенциальный клиент готов потратить на страхование в целом и на конкретные виды страховых услуг. Этот показатель более важен, чем общий уровень доходов, и позволяет точнее планировать коммерческую деятельность.

Кроме того, профессиональные участники рынка руководствуются критериями нефинансового характера. К ним относятся психографические (убеждения, мотивация), демографические (пол, возраст), поведенческие (привычки) критерии.

Важно ориентироваться на отношение страхователя к рынку страховых услуг. Кто-то уже сформировал для себя спрос и просто хочет сравнить цены – с этой целью он заходит на сайт и анализирует пакеты страховых услуг. Кто-то еще не задумывается о страховании, но уже замечает ту или иную проблему: дорогостоящий ремонт, небезопасный район, ненадежные соседи. Эта аудитория наиболее сложная, поэтому с ней мало кто работает.

Мы проводили ребрендинг страховой компании «Согласие». В начале работы сделали гипотетическую сегментацию по отношению к будущему и рискам. В ходе работы стало понятно, что необходимо не сегментировать аудиторию, а искать наиболее общий паттерн, поскольку крупной компании невозможно работать в одной нише или на один потребительский сегмент.

Представьте, у вас есть накопленная база клиентов, много сотрудников, некоторая история, и вам говорят, что необходимо сфокусироваться на хипстерах-миллениалах и женщинах с детьми. Для такого решения нужна сильная статистическая база, на получение которой не было времени и ресурсов, поскольку в анкете клиентов не спрашивают про ценности и психографический профиль.

Здесь важно отметить, что сегментация порой переоценена. Ее часто делают на зыбкой эмпирической почве (без применения математического анализа при недостаточной выборке), а рекламу все равно запускают по широкому социально-демографическому профилю. В итоге получается бесполезная работа: когда потратили много времени и ресурсов на сегментацию, а в результате прекрасно обошлись бы и без нее. Так что, если можно без сегментации, мы предпочитаем обходиться без нее.

Как изучать аудиторию?

Поскольку одним из основных компонентов маркетинга является продажа страховых полисов и промоушен, то необходимы точные знания о:

- потребностях потенциальных страхователей;

- сложившейся ситуации на рынке страховых услуг;

- состоянии и тенденциях экономического и социального положения в регионе;

- возможностях успешной работы страховой компании в данном регионе и в конкретных условиях.

Разработка новых видов страховых услуг, успешное их продвижение до потребителя возможны только после изучения спроса рынка на эти услуги, формирования этого спроса, предвидения, как будет меняться этот спрос с изменением экономической и политической обстановки.

Помимо общего анализа потребностей рынка важно также проводить опросы и среди существующей аудитории компании. Такое анкетирование позволяет оценить уровень удовлетворенности качеством обслуживания и понять, что еще можно предложить уже лояльной аудитории. «Росгосстрах» специально для этих целей разработал онлайн-платформу.

Обратная связь от застрахованных важна не только для оценки эффективности текущих программ, но и в нашей ежедневной работе по повышению качества обслуживания. Мы разработали несколько стандартных вариантов опросов, которые помогут страхователю в формулировании целей и задач при проведении анкетирования.

Как отследить потребности аудитории?

Для обеспечения эффективности маркетинговой стратегии нужно постоянно мониторить рынок и изучать клиентские предпочтения. В условиях кризиса маркетинг должен угадывать «настоящие нужды», чтобы вскрыть общее нераскрытое, а не сосредотачиваться на выражаемых эмоциях, ассоциированных с потребительским переживанием.

Приведем пример. Страхование от COVID-19 – очевидная потребность, на которую страховые компании отреагировали довольно быстро.

Важно, чтобы продукты отвечали новым ожиданиям клиентов и были максимально востребованы для потребителя, при этом стоит соблюдать прозрачность и простоту страховых документов.

Потребность подтвердилась: к концу сентября «СтопКоронавирус» приобрели больше 8 тыс. клиентов и почти 200 из них уже обратились со страховыми случаями. Общий размер страховых выплат по состоянию на конец сентября составил около 16 млн рублей. Интересно, что 30 % заявителей, предоставивших документы на выплаты, – это медицинские сотрудники.

Схожие продукты есть и у «АльфаСтрахования», у «Сбер Страхования» и у других компаний.

Вот еще одна потребность – получать обслуживание, не выходя из дома: онлайн узнавать о продуктах, заключать договоры через интернет и быстро получать ответ специалистов по телефону и в социальных сетях.

Как показывает практика, клиентам интересна сервисная составляющая страховых продуктов – телемедицина, чек-апы, социальный налоговый вычет под ключ и др. Например, во время пандемии мы наблюдали высокий интерес со стороны клиентов к сервису телемедицины, что вполне ожидаемо с учетом осложняющегося доступа в медицинские учреждения.

Об этой потребности сами клиенты говорят нечасто, хотя она даже важнее и глобальнее опасений о COVID-19. При этом ее реализовывают далеко не все компании.

Пандемия создала новые условия для работы страховых компаний, а также значительно изменила потребительские привычки и предпочтения. Так, введение ограничений во многих городах России привело к определенным сложностям с функционированием медицинских учреждений, получением застрахованными плановой помощи и консультаций специалистов. Для людей из групп риска простой выход на улицу стал серьезным испытанием.

Мы позвонили в несколько страховых компаний и засекли время ответа:

|

Компания |

Время ожидания |

|

ПАО СК «Росгосстрах» |

2 минуты 41 секунда |

|

СПАО «Ингосстрах» |

56 секунд |

|

ВСК «Страховой Дом» |

4 минуты 27 секунд |

|

САО «РЕСО-Гарантия» |

2 минуты 8 секунд |

|

«АльфаСтрахование» |

1 минута 5 секунд |

|

ВТБ Страхование |

1 минута 32 секунды |

|

Страховая компания «Манго» |

24 секунды |

Скорость ответа операторов приятно удивила: страховые компании сообщают об увеличении числа запросов.

В обычном режиме на линию информационной поддержки в среднем поступает 23-24 тыс. звонков в неделю, а, например, с 6 по 12 апреля было 28 750 обращений. И порядка 3 тыс. из них – вопросы о режиме и адресах работы офисов «Росгосстраха». Это рост более чем в 5 раз по сравнению с обычными среднестатистическими показателями за неделю.

В социальных сетях отвечали значительно дольше:

|

Компания |

Время ответа |

|

ПАО СК «Росгосстрах» |

14 минут |

|

СПАО «Ингосстрах» |

2 часа 57 минут |

|

ВСК «Страховой Дом» |

1 час 14 минут |

|

САО "РЕСО-Гарантия" |

Не ответили спустя двое суток |

|

«АльфаСтрахование» |

4 минуты |

|

ВТБ Страхование |

Не ответили спустя двое суток |

|

Страховая компания «Манго» |

4 часа |

В условиях пандемии электронные сервисы – это самый безопасный способ взаимодействия со страховой компанией. В текущих условиях мы все должны сделать упор на дистанционное взаимодействие. Несмотря на то, что наши офисы работают, мы делаем все возможное, чтобы наши страхователи оставались дома и решали свои вопросы удаленно. И мы видим, что популярность онлайн-сервисов растет. Уверен, что режим самоизоляции даст новый толчок развитию сегмента онлайн-страхования в России.

Мы отслеживаем и отрабатываем все отзывы на платформах и в соцсетях. На каждый запрос даем официальную позицию компании и связываемся с клиентом для решения его проблемы. В нашей компании существуют процедуры работы с подобными обращениями: все возникающие запросы, отзывы и комментарии автоматически направляются в соответствующий отдел клиентского сервиса.

Еще одна неочевидная потребность клиентов в наши дни – получить моральную поддержку. С этой целью «АльфаСтрахование» открыла свою линию психологической поддержки: профессиональные психологи помогают людям справиться со страхами и тревогами. В других страховых компаниях обычные сотрудники кол-центра проходят соответствующее обучение и тоже готовятся отвечать на негатив, вызванный тяжелой эпидемиологической обстановкой и общей атмосферой.

К сожалению, выросло и число звонков от клиентов, которые выражали недовольство по поводу того, что офисы компании временно приостановили работу. Поэтому нашим операторам приходилось еще и выполнять обязанности психологов, успокаивать страхователей, что называется, «снимать негатив» и рассказывать об онлайн-услугах «Росгосстраха».

Позиционирование

Позиционирование – одна из главных маркетинговых технологий, определяющих рыночное место товара или услуги с точки зрения потребителя. Грамотная работа в этом направлении формирует «нужное» представление страхователя о страховщике: о бренде, надежности компании, адекватности цены и т. д. Эффективный маркетинг убеждает потребителя в том, что у него есть не только рациональные, но и эмоциональные причины воспользоваться предлагаемыми услугами.

Нет никаких проблем в том, чтобы показать ценность простой услуги, например, подписки на музыку или фильмы. Понятно, что и за сколько вы получаете. Но когда у продукта много переменных в зависимости от того, кому и как он предоставляется – это уже практически невозможно продвигать. Как в случае нашего клиента, доступные продукты в КАСКО зависят от автомобиля, от вашего стажа вождения, от размера и качества страхового покрытия, от истории взаимоотношения со страховыми компаниями. Это плохо получается объяснить в опосредованных каналах.

Варианта решения тут 2: либо заниматься микросегментацией и продвигать каждой микрогруппе свое, либо, напротив, выйти на следующий уровень смыслов, продавая бренд и его ценности.

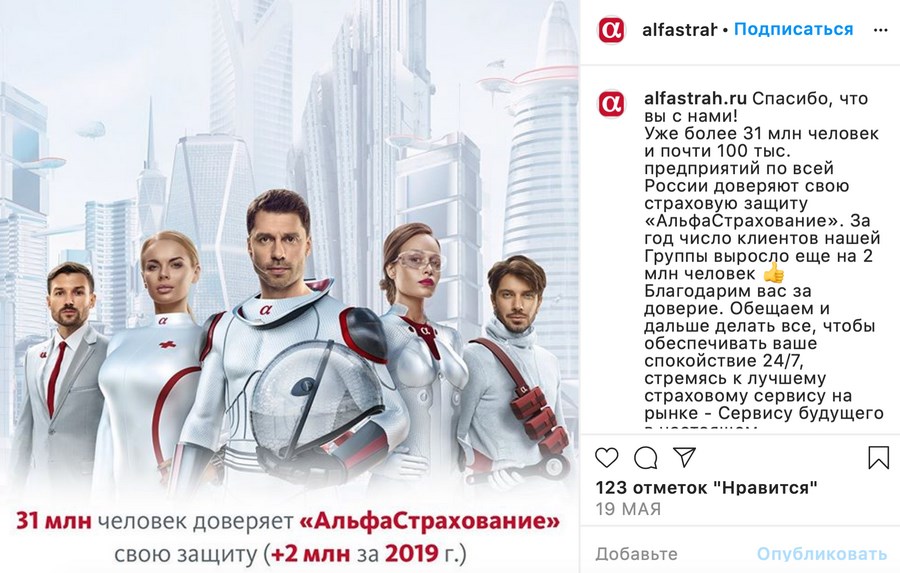

В страховой индустрии есть предположение, что продукты сами по себе, особенно КАСКО, продаются не через рекламу, а только прямым агентским или дилерским способом. Но при этой продаже важно, что пользователь думает про имидж страховой компании. Допустим, ему предлагают несколько вариантов, и один из них кажется наиболее привлекательным по цене, но от совсем неизвестной ему компании, тогда потребитель может отказаться просто потому, что доверие к этой компании у него не сформировано. Никто не хочет гадать, пропадет завтра эта компания или нет.

Выбор продуктов и их подача

Ввиду того, что все страховые компании вынуждены были всерьез задуматься об эффективности своих затрат, на первый план вышло правило четкой сегментации. Страховщики сегодня продвигают не собственный бренд в целом, а конкретные продукты для определенных целевых аудиторий.

Сегодня часто продвигают полисы страхования с минимальным набором опций. Это сделано не из-за кризиса, а потому что этот продукт легче всего «упаковать» и «разместить на полке», особенно если эта полка создана онлайн.

Прежде всего, необходимо рассказать клиенту о тех выгодах, которые он приобретет при покупке программы страхования: возможность получения дополнительного дохода, защита активов от юридического преследования, адресная передача средств, возможность получить социальный налоговый вычет от государства и т. д. Необходимо детально предоставлять информацию клиенту, особенности этого продукта для его взвешенного решения.

Яркий пример здесь – страхование путешествий. Пандемия повлияла на предпочтения россиян: людям пришлось ориентироваться на путешествия по стране. Наибольший спад активности все страховые компании отметили в марте–мае этого года, зато в июне интерес к страховым продуктам для путешествий увеличился на 500 % по сравнению с таким же периодом годом ранее – этими данными делится «Росгосстрах». Интересно, что почти все эти договоры были оформлены через сайт компании.

Таким образом, правильная подача страхового продукта с акцентом на внутренний, а не внешний туризм, помогла стимулировать продажи и «нащупать» новую боль потребителей.

Ценность полиса для путешествующих по России в другом. Внутри страны полис путешественника – это, в первую очередь, навигация пациента при организации медицинской помощи, удобство ее получения, высокий уровень сервиса и широкий объем медицинских услуг в поездке.

Внимание на позитив

Общаясь со страховщиком, страхователь задумывается о разных негативных событиях: аварии, болезни, пожары, смерти. Страхование вызывает неприятные ассоциации – думать о них не хочется, как и о способах защитить себя в такие моменты. Страховщик должен предлагать не только денежную компенсацию в случае негативного события, но и поддержку – только так можно не вызывать негативной психологической ассоциации у клиента.

Формирование экспертности

Просветительская работа, формирование группы «говорящих» экспертов – необходимость в данной сфере. Комментарии экспертов позволяют сделать обращение страховой компании к потребителю персонифицированным, что, в свою очередь, будет способствовать созданию доверительных отношений с клиентами.

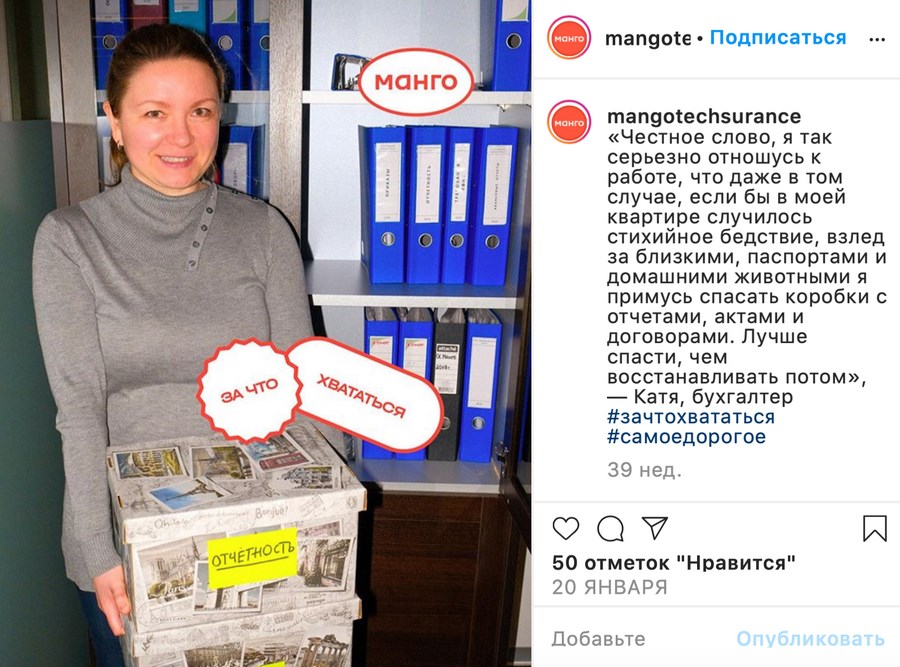

В качестве героев могут выступать и сотрудники службы поддержки, и главные лица компании, и блогеры, и просто клиенты компании

В качестве «героя бренда» могут выступать различные фигуры. Например, основатели компаний или лица, принимающие решения. В России, однако, чаще всего в качестве эксперта и героя выступают медийные личности. Например, лицом «Тинькофф Страхования», а теперь и «АльфаСтрахования» был Иван Ургант.

Сама компания тоже может стать авторитетом

UGC

Для потенциальных клиентов чужой опыт заменяет собственные знания и навыки, служит для экономии усилий в части анализа ситуации и отчасти снимает ответственность за выбор компании. Наиболее приемлемыми, легко усваиваемыми представляются именно авторитетные оценки друзей и знакомых, пусть даже и сделанные на ограниченном фактическом материале – их индивидуальном опыте. Эффект этого способа воздействия на потребительское поведение тем больше, чем полнее человек может применить на себя чужой опыт. Здесь важно доверие к источнику и схожесть с ситуацией, в которую попал или может попасть потребитель. При этом происходит замещение собственных эмоциональных переживаний эмоциональным опытом, заимствованным у друзей, знакомых, из сообщений авторитетных СМИ.

Таким образом, наилучший, наиболее мощный информационный канал для общения с потребителями – это, с одной стороны, обеспечение качественного обслуживания, которое обеспечивает удовлетворенность клиентов, и, с другой стороны, стимулирование положительных отзывов «из уст в уста» с целью привлечения новых потребителей.

Пандемия коронавируса побудила людей чаще задумываться о собственном здоровье, о здоровье детей, пожилых родителей. Люди стали больше уделять внимание мерам профилактики заболеваний. И эти факторы, на наш взгляд, будут стимулировать спрос населения на программы ДМС.

Рынок страхования в России продолжит развиваться и после пандемии, даже если еще нескоро достигнет результатов американского рынка. Одним из драйверов прогресса в этой сфере может стать маркетинг, если от вспомогательной роли он перейдет к стратегической и будет диктовать свой подход к взаимоотношениям с клиентом.

*Instagram принадлежат Meta, которая признана экстремистской организацией и запрещена на территории РФ

100 рублей страхового обеспечения, провозглашенные в начале страхового года, превращались в конце в рубль или даже в 10 копеек. Получая страховое вознаграждение после пожара, крестьянин с полным правом возмущался «Госстрахом».