В 2025 году каждый может выбрать из следующих налоговых режимов:

- налог на профессиональный доход (НПД);

- патентная система налогообложения (ПСН);

- автоматизированная упрощенная система налогообложения (АУСН);

- единый сельскохозяйственный налог (ЕСХН);

- упрощенная система налогообложения (УСН);

- общая система налогообложения (ОСНО).

В этой статье расскажем про их плюсы и минусы.

Налог на профессиональный доход

Налог на профессиональный доход (НПД) — специальный налоговый режим для самозанятых, введенный Федеральным законом от 27 ноября 2018 года № 422-ФЗ и действующий до 31 декабря 2028 года.

Работник, применяющий НПД, платит один налог по ставкам 4% для доходов, полученных от физических лиц и 6% – от юридических. Налоговая отчетность не требуется, если не считать чеков и данных для Росстата.

Для применения НПД нужно встать на учет через банк, личный кабинет налогоплательщика или мобильное приложение «Мой налог», оформлять чеки и платить налог через личный кабинет или приложение банка. Подробнее об этом процессе мы писали в нашей статье «Приложение «Мой налог»: как стать самозанятым и как теперь придется платить налоги».

Преимущества НПД:

- Отсутствие фиксированных страховых взносов и иных налогов с дохода в рамках НПД.

- Налог уплачивается только с фактически полученных доходов, при отсутствии доходов не требуется сниматься с учета.

- Максимальный налоговый вычет составляет 10 000 рублей, отсутствуют налоговый учет и отчетность, не требуется приобретение ККТ.

- С 2025 года самозанятые смогут перейти на ПСН или АУСН, если утратят право на НПД.

Ограничения НПД:

- Доход за календарный год не должен составлять более 2,4 млн рублей.

- Не допускается торговля.

- Запрещается привлекать работников.

- Расходы не учитывают при налогообложении.

- Нельзя совмещать с ПСН, УСН, АУСН или ЕСХН, НДФЛ уплачивается с доходов, не подпадающих под НПД.

Следует учитывать, что налоговые органы и Государственная инспекция труда пристально следят за взаимодействием заказчиков и самозанятых, пытаясь доказать наличие трудовых отношений.

Налог на профессиональный доход — оптимальный вариант для начинающих предпринимателей, но важно грамотно оформлять отношения с заказчиком.

Патентная система налогообложения

ПСН — это налоговый режим, регулируемый главой 26.5 Налогового кодекса РФ. Человек на ПСН может сократить количество налогов и избежать налоговой отчетности, получив патент на определенный вид деятельности. Порядок применения ПСН и размер платы за патент зависят от региона.

Для использования ПСН нужно подать заявление в ФНС через личный кабинет налогоплательщика на срок от 1 до 12 месяцев.

Срок оплаты зависит от длительности патента:

- Менее 6 месяцев — не позднее окончания срока действия.

- От 6 до 12 месяцев — 1/3 налога в течение 90 дней после получения, остальное — не позднее окончания срока действия.

С 2025 года оплата патентов до 31 декабря должна осуществляться не позднее 28 декабря.

Преимущества ПСН:

- Не надо платить налоги по деятельности, на которую получен патент, но следует оплачивать страховые взносы, имущественные налоги, налоги агента и НДС при импорте товаров.

- Можно совмещать ПСН с УСН (ЕСХН, АУСН), что позволяет не платить НДФЛ по доходам вне ПСН.

- Отсутствие налоговой отчетности и контрольно-кассовой техники (ККТ) для некоторых видов деятельности.

- Простой налоговый учет.

- «Налоговые каникулы» до 31 декабря 2026 года для новичков в производственной, социальной и научной сферах.

Минусы ПСН:

- Доход не должен составлять более 60 млн рублей в год.

- Средняя численность работников — до 15 человек.

- Ограничения по видам деятельности, площадям и транспорту.

- Различия в условиях ПСН в регионах.

С 2025 года люди на ПСН могут заниматься производством и торговлей ювелирными изделиями из серебра. Патент действует только в указанном регионе. При оплате налога расходы не учитываются.

Автоматизированная упрощенная система налогообложения

АУСН — это экспериментальный налоговый режим, действующий до 31 декабря 2027 года и направленный на упрощение налогового учета для ИП. С 2025 года все субъекты РФ получили право вводить АУСН.

Для перехода нужно подать уведомление в ФНС через личный кабинет налогоплательщика или банк. Налог уплачивается ежемесячно по ставкам:

- 8% при объекте «доходы»;

- 20% при объекте «доходы минус расходы».

Преимущества АУСН:

- Предприниматели освобождаются от уплаты страховых взносов в фиксированном размере и взносов по единому тарифу с выплат работникам, но остаются обязанности по уплате имущественных налогов, за исключением налога на имущество за недвижимость, используемую в рамках АУСН; НДФЛ с зарплаты работников, который банк рассчитывает на основании данных налогоплательщика; взносов на страхование от несчастных случаев; НДС в качестве налогового агента и при ввозе товаров в РФ.

- Налог уплачивается с фактически полученных доходов или за вычетом расходов, подтвержденных документами.

- Налог рассчитывается ФНС на основании данных, переданных банком, электронными площадками и налогоплательщиком через личный кабинет.

- Налоговой отчетности нет.

Ограничения АУСН:

- Доход за год не может составлять более 60 млн рублей.

- Средняя численность работников — не более 5 человек.

- Запрещена выплата зарплаты наличными и в натуральной форме.

- Запрещены определенные виды деятельности, такие как посредничество.

- Учитываются только безналичные и наличные расходы, подтвержденные чеками ККТ.

АУСН — эффективный вариант налогообложения для микробизнеса с числом работников не более пяти, если преобладают безналичные расчеты.

Единый сельскохозяйственный налог

ЕСХН предназначен для предприятий сельского хозяйства и регулируется главой 26.1 Налогового кодекса РФ. Этот налоговый режим упрощает учет и сокращает отчетность для ИП, которые соответствуют критериям сельхозпроизводителей, включая долю дохода от сельского хозяйства не менее 70% от общего объема.

Для перехода на ЕСХН необходимо подать уведомление в ФНС через личный кабинет налогоплательщика или в бумажном формате. Налог уплачивается каждые полгода по ставке 6%, декларация предоставляется раз в год.

Преимущества ЕСХН:

- Заменяет НДФЛ для деятельности в сельском хозяйстве.

- Освобождает от налогов на недвижимость и транспорт.

- Рассчитывается на основе доходов за вычетом расходов.

- Нет ограничений по сумме дохода или количеству работников.

- Упрощенный учет доходов и расходов.

- Совместим с патентной системой налогообложения.

Недостатки ЕСХН:

- Применяется только для сельхозпроизводителей.

- Плательщики НДС, но освобождение возможно при доходе менее 60 млн рублей в год.

ЕСХН — выгодный вариант для ИП в сельском хозяйстве.

Упрощенная система налогообложения

УСН — специальный режим, регулируемый главой 26.2 Налогового кодекса РФ. С 2025 года в УСН ожидаются изменения: «упрощенцы» станут плательщиками НДС, лимиты будут расширены.

Ставка налога зависит от объекта налогообложения:

- Объект «доходы» — ставка до 6% от доходов.

- Объект «доходы минус расходы» — ставка до 15% с минимальным налогом 1% от доходов.

Налог уплачивается ежеквартально, декларация сдается один раз в год.

Преимущества УСН:

- ИП на УСН должны платить страховые взносы, уменьшенные на сумму платежа по УСН или учтенные в расходах; имущественные налоги, кроме налога на имущество за недвижимость на УСН; налоги, уплачиваемые агентом; страховые взносы с выплат физическим лицам без статуса самозанятых.

- Ставки налога ниже предельных в регионах.

- Упрощенный учет: доходы и расходы отражаются в книге учета.

- Можно совмещать УСН и ПСН.

- До 31 декабря 2026 года ИП на УСН в производственной, социальной и научной сферах могут воспользоваться «налоговыми каникулами».

Недостатки УСН (основные ограничения с 2025 года):

- Остаточная стоимость основных средств – до 200 млн рублей.

- Средняя численность работников – до 130 человек.

- Доход – до 450 млн рублей с ежегодной индексацией.

- Ограничения по видам деятельности — кроме ювелирных изделий из драгоценных металлов.

С 2025 года все «упрощенцы» становятся плательщиками НДС. Освобождение от НДС возможно при доходах до 60 млн рублей в год.

УСН подходит для малого и среднего бизнеса, но необходимо оценить налоговую нагрузку с учетом НДС с 2025 года.

Общая система налогообложения

ОСНО применяется для ИП, не выбравших специальные режимы. ИП должен платить НДС и НДФЛ, регулируемые главами 21 и 23 Налогового кодекса РФ. Для перехода на ОСНО не требуются уведомления или заявления в налоговую инспекцию.

Преимущества ОСНО:

- Режим применяется ко всей предпринимательской деятельности ИП. Обязательства по уплате налогов включают фиксированные страховые взносы; имущественные налоги; налоги, уплачиваемые агентом; страховые взносы с выплат физическим лицам.

- Нет ограничений по сумме дохода.

- Из доходов вычитаются расходы, перечень которых не ограничен. Однако некоторые расходы не учитываются для целей налогообложения.

- Общий режим можно совмещать с ПСН.

Недостатки ОСНО:

- Ежеквартальная уплата НДФЛ по ставке 13% и НДС по ставкам 20, 10 и 0%.

- Можно получить освобождение от НДС, если выручка не превысила 2 миллионов рублей за три предыдущих месяца.

- Сложная система налогового учета: книги продаж и покупок для НДС, книга учета доходов и расходов для НДФЛ.

- Ежеквартальная отчетность по НДС предоставляется только в электронном виде. Раз в год сдается декларация по НДФЛ (3-НДФЛ).

Режим ОСНО подходит для ИП, если ни один из специальных режимов для него недоступен или неприемлем.

Изменения для ИП в 2025 году

В 2025 году предпринимателям предстоит адаптироваться к значительным изменениям в налоговом законодательстве.

ИП на ОСНО, УСН, ЕСХН или ПСН обязаны уплачивать фиксированные взносы на пенсионное и медицинское страхование, за исключением самозанятых и автоматизированной УСН.

Размер взносов не зависит от дохода и наличия сотрудников, они вносятся одним платежом. Если ИП работал неполный год, взносы рассчитываются пропорционально количеству месяцев и дней.

При доходе свыше 300 тысяч рублей уплачиваются дополнительные взносы в размере 1% от суммы превышения. Максимальный размер взноса ежегодно меняется.

В 2024 году сумма фиксированных взносов составляет 49,5 тысячи рублей, дополнительный — максимум 277 571 рубль. Сроки уплаты: до 31 декабря и до 1 июля соответственно.

Взносы увеличатся до 53 658 рублей, 57 390 рублей и 61 154 рублей в 2025, 2026 и 2027 годах соответственно. Пороговая сумма дополнительного взноса составит 300 888, 321 818 и 342 923 рубля в 2025, 2026 и 2027 годах.

Фиксированные взносы нужно будет оплатить до 28 декабря, срок уплаты дополнительного взноса не изменился.

Взносы за работников ИП платят в ФНС по единому тарифу 30% от выплат, за исключением МСП, для которых предусмотрена льготная ставка 15%.

С 2025 года ИП в сфере обрабатывающего производства смогут воспользоваться льготной ставкой 7,6%. Льгота применяется к выплатам сверх МРОТ.

Для применения льготы ИП должны соответствовать следующим условиям:

- основной вид деятельности должен находиться в разделе «Обрабатывающие производства» ОКВЭД;

- поступления от основного вида деятельности составляют не менее 70% от общей суммы доходов.

Индивидуальные предприниматели на ОСНО платят НДФЛ, НДС и налог на имущество физических лиц.

Ставка НДФЛ определяется по прогрессивной шкале:

- 13% — до 2,4 млн рублей;

- 15% — от 2,4 до 5 млн рублей;

- 18% — от 5 до 20 млн рублей;

- 20% — от 20 до 50 млн рублей;

- 22% — свыше 50 млн рублей.

Какой налоговый режим выбрать

Просто ответьте на 5 вопросов:

1) От какого вида деятельности вы планируете получать основной доход (их коды ОКВЭД вы указали при регистрации ИП)?

2) Какой потенциальный годовой доход вы ожидаете получить? Если затрудняетесь сделать расчеты, можете изучить местные законы, касающиеся патентных налогов, — там обычно указаны потенциальные суммы дохода по разным видам бизнеса.

3) Можете ли вы прогнозировать соотношение между доходами и расходами? В некоторых режимах взимается налог с разницы между этими величинами.

4) Узнайте, платят ли НДС ваши планируемые контрагенты. Если да, то, скорее всего, они захотят, чтобы вы как постоянный партнер, также платили бы НДС.

5) Собираетесь ли вы прямо на старте нанимать сотрудников? Если нет, то будет выгоднее сначала работать в одном налоговом режиме, а при найме сотрудников — перейти на другой.

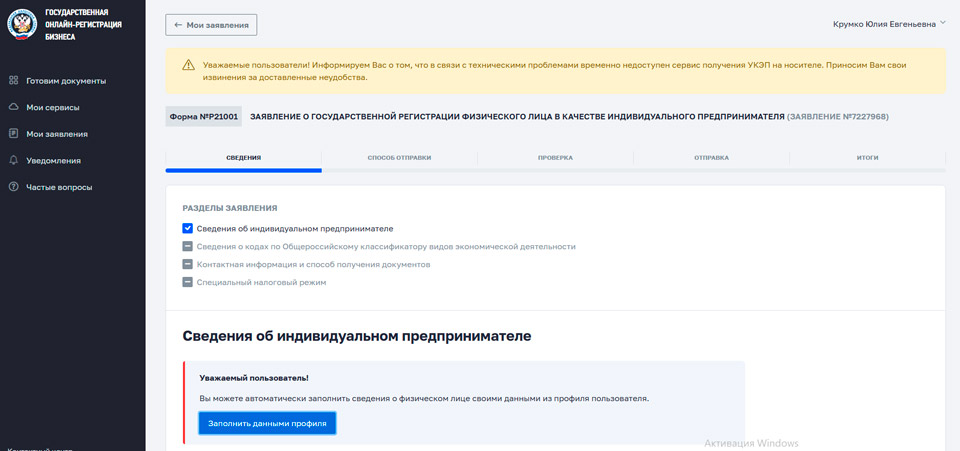

Как стать ИП

Сегодня стать индивидуальным предпринимателем можно, не выходя из дома. На сайте ФНС России действует специальный сервис.

Срок рассмотрения заявки занимает 3 рабочих дня. Здесь же на сайте можно оплатить госпошлину за открытие ИП. Ответ от налоговиков об открытии или невозможности регистрации ИП придет на указанную заявителем электронную почту.

Обратите внимание, чтобы зарегистрировать ИП через интернет, необходимо заранее получить электронную цифровую подпись. Подробнее о том, как это сделать, читайте в статье «Электронная подпись: все, что о ней нужно знать «физикам» и юрлицам».

Читайте также:

При каких видах деятельности необходима самозанятость в 2025 году