Я пришла во фриланс 10 лет назад. Тогда было вполне нормально завести парочку электронных кошельков, получать на них деньги от заказчиков и работать без какого-либо оформления. Выходить из тени было не принято – зачем платить налоги, если их можно не платить?

Тенденции изменились, сейчас клиенты стремятся легализовать свои отношения с фрилансерами. Расскажу, как работать онлайн и ничего не бояться.

Варианты работы в интернете

Поговорим о формальностях. Выбрали вы себе специализацию, нашли работу в интернете, а как это оформить – в каком статусе сотрудничать с клиентом?

Какие варианты есть:

- Работать неофициально и получать деньги на свою карту или электронный кошелек без какого-либо оформления.

- Оформить трудовой договор и стать наемным сотрудником на удаленке, чтобы работодатель предоставил соцпакет, платил НДФЛ и страховые взносы.

- Заключить договор оказания услуг от имени физлица и стать исполнителем или подрядчиком вполне легально, чтобы заказчик уплачивал НДФЛ и страховые взносы.

- Стать самозанятым и работать с клиентами, уплачивая за себя налоги самостоятельно.

- Зарегистрировать ИП и работать по договору с клиентами, платить за себя налоги и страховые взносы.

Я побывала во всех этих статусах фриланса и могу сравнивать плюсы-минусы всех вариантов.

Работа без оформления

Так начинают многие фрилансеры. Когда получаешь 100 рублей за первую статью, то не думаешь о легализации доходов и уплате налогов. Ты думаешь о том, как заработать побольше.

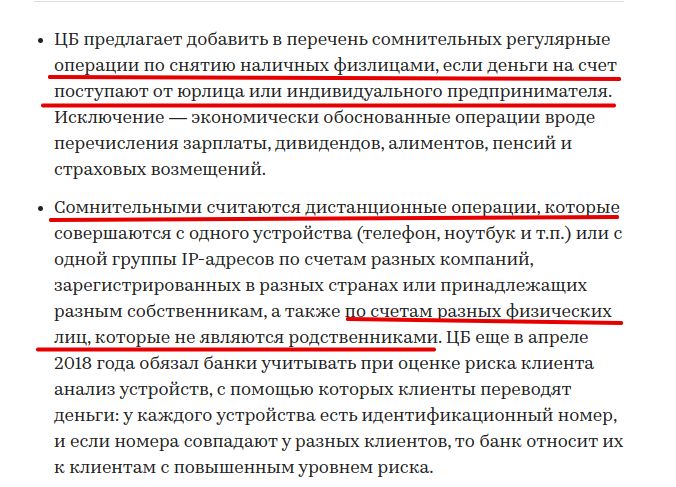

В чем минусы? Такой вариант сотрудничества неудобен заказчикам – бизнесу. При неофициальной работе фрилансеру платят «в конверте». Клиенту нужно как-то провести платеж так, чтобы налоговая ничего не заметила, иначе накажет штрафом, заставит уплачивать налог и страховые взносы. Да еще и трудовая инспекция с прокуратурой обвинят в нарушении трудового законодательства: работник есть, но он не оформлен – непорядок. Приходится выводить деньги из бизнеса на личные карты и электронные кошельки, отправлять платежи частному лицу без каких-либо гарантий, зачастую не зная его реального имени.

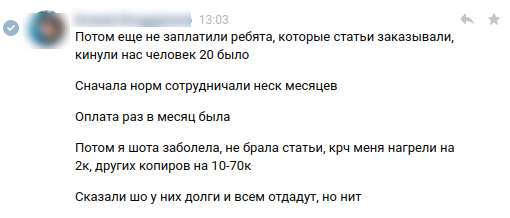

Фрилансер же без оформления договора с клиентом оказывается бесправным, его могут кинуть с оплатой, потребовать больше, чем обсуждалось вначале или запретить добавить работу в портфолио.

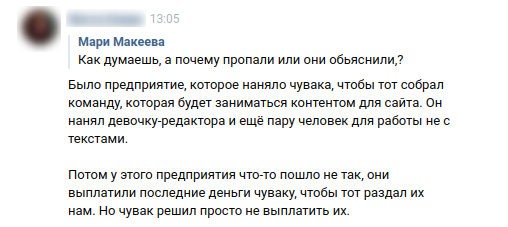

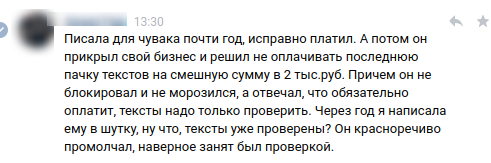

И это не зависит от опыта сотрудничества. Заказчик может испариться без объяснений и оплаты, как после первой тестовой задачи, так и после постоянной работы на протяжении нескольких лет.

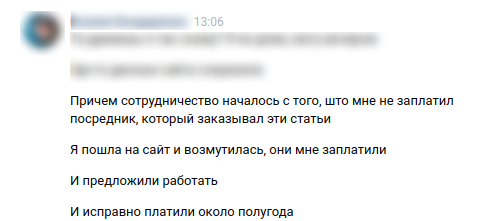

Часто этим заказчиком был посредник, который получал материалы и не рассчитывался с исполнителями. Сам же конечный клиент платил по полной и не собирался портить себе репутацию, но человеческий фактор взял свое. Некоторые копирайтеры выбивали свои деньги, вычислив основного клиента и обратившись к нему напрямую, но большинство просто остались ни с чем. Если бы отношения с фрилансером были оформления официально, этого можно бы избежать.

Последствия работы с перекупщиками

Получать деньги спокойно в таком случае тоже невозможно. У меня как-то заблокировали кошелек «Вебмани» с требованием объяснить источник доходов, туда поступающих. Я не могла подтвердить, что это оплата от заказчика, ведь мы работали с ним неофициально, без какого-либо договора и оформления сделки. Несколько тысяч рублей с заблокированного кошелька так и не удалось вернуть.

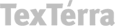

Подобные истории сейчас происходят не очень часто – поголовной проверки доходов пока нет. Но у налоговой есть все возможности для этого: она может запрашивать данные в банках о поступлениях на счета и карты частных лиц, а с 1 апреля 2020 года – получать информацию об операциях по электронным кошелькам.

Сами банки давно ведут мониторинг, чтобы блокировать счета тех клиентов, кто совершает сомнительные операции, похожие на отмывание теневых доходов. Это происходит в автоматическом режиме. Робот вылавливает подозрительные расчеты и приостанавливает обслуживание счета до тех пор, пока клиент не объяснит суть сделки, например, предъявит документы о продаже автомобиля или расписку о предоставлении денег в долг.

Есть и другие минусы этого варианта. Так, ни на какие социальные гарантии фрилансер без оформления не может рассчитывать – он считается неработающим, поэтому не получит пенсионных баллов, стажа, больничных, отпускных, декретных выплат.

А еще такой фрилансер не может свободно рекламировать свои услуги – кто знает, придут ли к нему с контрольной проверкой из налоговой и не сдаст ли его конкурент.

Кстати, работа на биржах по умолчанию не легализует заработки фрилансера. Если клиент защищен и официально платит бирже за услуги, то исполнитель – нет. У него банк или налоговая могут спросить, что это за деньги приходят от юрлица. Чтобы доходы фрилансера на бирже стали легальными, с ней нужно заключить дополнительный договор и платить налоги.

Я не пытаюсь никого запугать, если вы готовы рисковать – можете и дальше работать, как вам удобно. Просто объясняю, что это не совсем безопасно и спокойно. Когда я стала получать на фрилансе по 20-30 тысяч рублей в месяц, то переросла этот вариант – не хотела рисковать своим небольшим, но стабильным заработком.

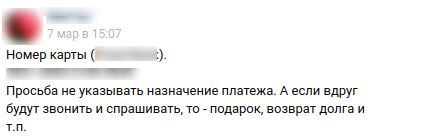

Трудоустройство

Этот вариант подходит тем фрилансерам, кто нашел «своего» заказчика на полную занятость. Заключаете трудовой договор, становитесь наемным сотрудником, а работодатель платит за вас страховые взносы и перечисляет НДФЛ.

Я попробовала роль наёмного работника недолго. Слилась во время испытательного срока. Работодатель реально собирался купить мой день целиком, мне пришлось установить программу учёта рабочего времени и быть на связи в будни с 9 до 21. Но меня фриланс привлекает именно свободой, поэтому в итоге я отказалась от заключения трудового договора и соцпакета.

Другие напротив стремятся к постоянству и трудоустройству в штат. Это объяснимо: полная загрузка, гарантированная оплата, да еще и будущая пенсия, трудовой стаж, больничный, декрет и отпуск за счёт работодателя. Для работника много плюсов.

Для работодателя же есть минус – высокие траты на страховые взносы и налоги за работников. Потратить на штатного сотрудника придется раза в 1,5 больше, чем на фрилансера без оформления.

Но зато никто из проверяющих не придерется – работник трудоустроен по ТК РФ, получает все положенные социальные гарантии, отчисления и выплаты.

По договору как физлицо

При выполнении разовых заданий и при проектной работе удобнее заключить гражданско-правовой договор – договор подряда или оказания услуг. По нему недоступен полный соцпакет, но взносы на медицинское и пенсионное страхование заказчик делает за исполнителя. Оплачивает он и НДФЛ.

В декрет или на больничный, конечно, по такому договору не уйти, не предусмотрен и отпуск, ведь взносов на социальное страхование заказчик не делает, только на пенсионное и медицинское страхование.

Так часто сотрудничают с внештатными специалистами диджитал-агентства: работают с веб-мастерами, дизайнерами, копирайтерами, когда надо создать лендинг, буклет или текст для рекламы, либо в течение года командой продвигать проект клиента.

Я много раз заключала именно такой договор оказания услуг со своими заказчиками. Писала как отдельные тексты для рассылок, так и заполняла полностью корпоративные сайты компаний и вела бизнес-аккаунты в соцсетях. Оплата рассчитывалась по факту – сколько текстов сдано за месяц, столько и попадают в табличку на оплату, бухгалтер переводит деньги мне на карту, уплачивает за меня НДФЛ и страховые взносы.

Как ИП

В течение 5-6 лет я работала как придется: с одним заказчиком заключу договор оказания услуг, у другого возьму деньги «в конверте», с третьим общаюсь через биржу. Как-то пришел представитель крупной компании и затребовал наличие статуса ИП для сотрудничества. Я решила не отказывать и зарегистрировалась в качестве предпринимателя.

Психологически статус ИП некоторым фрилансерам помогает почувствовать себя с клиентом на равных, стать бизнес-партнером, а не исполнителем.

Взаимоотношения с бизнесом упростились. Теперь я была для них удобным контрагентом – ИП, без заморочек с налогами, страховыми взносами и отчетностью за меня. Но все это свалилось на мои собственные плечи.

ИП нужно уплачивать страховые взносы за себя, отчитываться по налогам (с упрощенкой это легко – декларация раз в год), заключать договоры со своими клиентами и открывать расчетный счёт в банке.

Как самозанятый

В 2019 году начался эксперимент с новым налоговым режимом. Я решила стать самозанятым ИП, то есть просто сменить упрощенку на НПД. Все получилось. Теперь я могу быть ИП, но экономить на страховых взносах вполне легально – плачу только налог на профессиональный доход. Это проще, ведь не нужна отчётность, никаких заморочек с расчетами и бухгалтерией, налог рассчитывается автоматом.

При этом я не теряю свой статус ИП, хорошо понятный бизнесу, и компании охотно идут на сделку.

Самозанятым может стать как физлицо, так и ИП. В любом случае самозанятый может заключить договор оказания услуг и заказчику не придется платить за него налоги и страховые взносы. Это плюс для обеих сторон сделки.

Итак, чем отличаются варианты работы в разных статусах.

|

Фрилансер |

Наемный сотрудник |

Физлицо |

ИП |

Самозанятый |

|

|

Договор |

нет |

Трудовой договор |

Договор ГПХ: договор оказания услуг или договор подряда |

||

|

Налог |

нет |

НДФЛ платит работодатель |

НДФЛ платит заказчик |

Налог за себя платит сам ИП – чаще УСН |

Налог на профдоход платит самозанятый |

|

Страховые взносы |

нет |

Платит работодатель |

Платит заказчик |

ИП обязан сам за себя уплачивать страховые взносы |

взносы самозанятый может платить добровольно |

|

Соцпакет |

нет |

Полный соцпакет с пенсией, стажем, больничными, отпускными, декретом |

Только пенсия и стаж |

По умолчанию – пенсия и стаж, а при добровольных взносах в ФСС – декрет и больничные |

При добровольных взносах можно получить пенсию, стаж, декрет, больничный |

|

Риски и минусы |

Штраф от налоговой и трудовой инспекций |

Дорого для работодателя |

Нет отпуска, больничного, декрета, могут заподозрить в маскировке трудовых отношений |

Много ответственности на ИП, обязательные взносы, нельзя уйти в отпуск |

Этот статус еще не особо понятен – не все разобрались, как работать с самозанятыми |

|

Когда применять |

Пофигу на все |

Хочется стабильности и социальных гарантий |

Достаточно того, чтобы было все легально |

Готов к сотрудничеству на равных |

Нужно легализовать нерегулярный доход без лишних затрат |

Как заключать сделки

Документооборот может быть электронным или бумажным. Подписывать документы онлайн разрешается только специальной электронной подписью, а ещё можно указать прямо в договоре, что сканы тоже являются значимыми, либо оформить сделку публичным договором-офертой, не требующим подписи.

Чек-лист по формальностям при сделке:

- Обозначить свой статус: ИП, самозанятый, физлицо.

- Уточнить возможный вариант сотрудничества: трудоустройство или работа по договору ГПХ.

- Передать свои данные для заключения договора. Для всех – паспорт и ИНН. Для физлица – СНИЛС. Для ИП – свидетельство о регистрации.

- Выбрать удобный способ оплаты: на счёт, карту, электронный кошелек.

- Установить порядок оплаты: авансом или по факту выполнения. Чаще – второй вариант.

- Обменяться подписанными экземплярами договора (сначала скан-копия, а потом – оригиналами по почте или курьером).

- Отправить акт о выполнении работ (сначала скан, затем – оригинал).

- Выставить счёт на оплату и получить деньги от клиента.

Важно: если вы самозанятый, то должны внести эту сделку в приложение «Мой налог» и выдать заказчику чек. Если ИП, то просто получите оплату на свой расчетный счет, и никаких чеков. Если же вы ИП и берете деньги от частных лиц, то нужен кассовый чек или бланк строгой отчетности, где прописано, сколько денег и за что вы получили от клиента. Физлицо не выдает ничего своему работодателю при оплате по трудовому договору, его только просят расписаться в зарплатной ведомости. А физлицо, работающее по договору ГПХ, никак не подтверждает получение денег.

При электронном документообороте договорами и актами обмениваетесь через специальный сервис, например, «Диадок» с электронной цифровой подписью. Они будут храниться в сервисе.

При выборе договора-оферты отправлять документы никуда не надо. Вы размещаете условия сделки на своем сайте или отправляете их онлайн потенциальному клиенту, при согласии с ними он производит предоплату, а вы приступаете к работе.

Договор ГПХ – гражданско-правовой договор, в том числе договор подряда на выполнение работ или договор возмездного оказания услуг. Отличия между ними в том, что результатом договора подряда является какой-то физический результат, например, построенный дом, а договора услуг – созданная интеллектуальная собственность, например, перевод текста или картина.

В любом случае гражданско-правовой договор должен отличаться от трудового, иначе его могут переквалифицировать в трудовой и доначислить налоги и взносы на оплату исполнителя.

|

Трудовой договор |

Гражданско-правовой договор |

|

Указание должности: «Принимается на должность СММ-менеджера в компанию» |

Описание обязанностей: «Оказывает услуги по СММ-продвижению компании» |

|

Предмет договора – процесс: «Выполнение должностных обязанностей» |

Предмет договора – результат, конкретные задачи: «Оказание услуг по созданию сайта, продвижению аккаунта, изданию корпоративного журнала, проведению рекламной кампании и т. д.» |

|

Стороны: работодатель и работник |

Стороны: заказчик и исполнитель |

|

Вознаграждение: «Заработная плата, выплачивается дважды в месяц"» |

Вознаграждение: «Оплата услуг по итогам проекта или по фактически выполненному объему работ за период» |

|

Соцпакет: работодатель берет на себя все социальное обеспечение работника, в том числе выплату больничных, отпускных, декретных |

Соцпакет: заказчик не оплачивает взносы на соцстрахование, только налог и страховые взносы на пенсию и медобслуживание для физ лиц. |

|

Нет возможности переложить что-то на посторонних: «Работник обязан выполнять свои обязанности лично, без привлечения третьих лиц» |

Разрешается делегировать и привлекать субподрядчиков: «Исполнитель вправе привлечь третьих лиц для исполнения договора» |

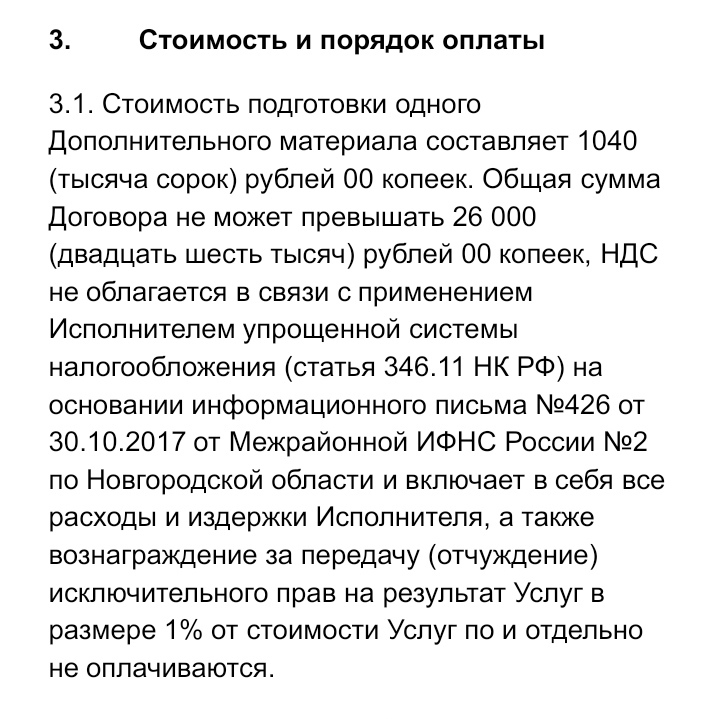

Дополнительно ИП обязаны указывать в договоре, являются ли они плательщиками НДС или нет. Если они находятся на спецрежимах налогообложения, то в отдельном пункте должно быть прописано обоснование этому.

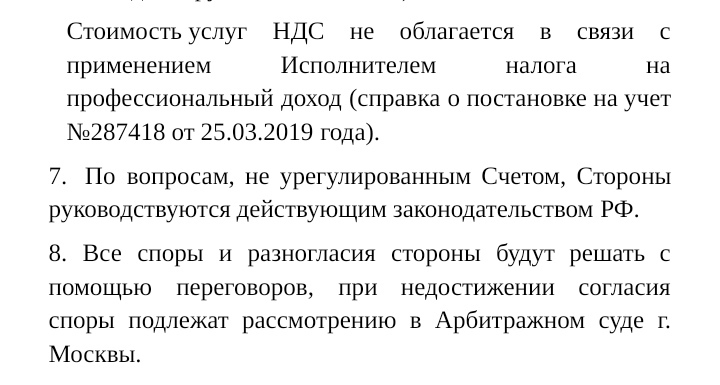

Для самозанятых также важно указать факт применения этого налогового режима. Можно указать этот пункт по-разному: «Оплата по договору составляет ____ рублей. НДС не уплачивается в связи с применением Исполнителем специального налогового режима – налога на профессиональный доход, на основании ч.9 ст.2 ФЗ №422».

Или так:

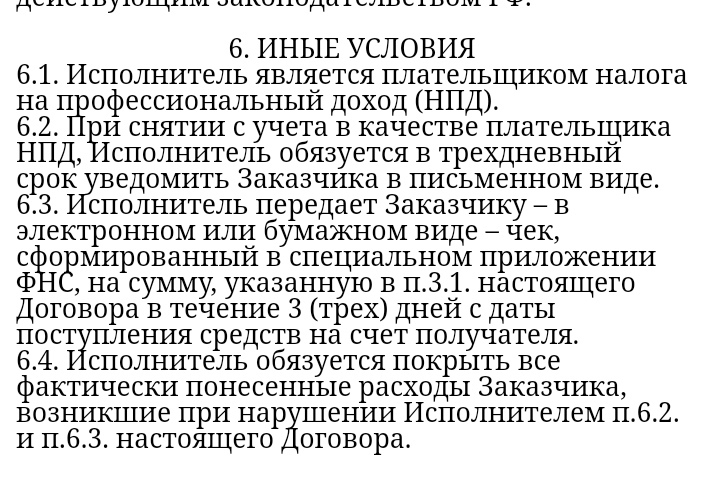

А ещё у самозанятых есть дополнительные обязательства перед заказчиком – вовремя предупреждать о смене статуса и выдавать чеки, а при нарушении – самому покрывать возникшие расходы.

Иногда заказчики требуют подписать соглашение о неразглашении (NDA). Этот документ подписывают в дополнение к основному договору. В нем указаны обязанности сторон при работе с коммерческими и конфиденциальными данными в ходе сотрудничества и ответственность за распространение информации третьим лицам.

Как брать деньги с клиентов

Фрилансеру

Как угодно, тут уж как договоритесь, ведь это все неофициально. Все расчеты будут проходить на ваш страх и риск.

Наемному сотруднику

Работодатель обязан платить дважды в месяц по собственной инициативе. Ничего от сотрудников, кроме, возможно, заполненного табеля рабочего времени, не требуется. Деньги бухгалтер отправит по реквизитам зарплатной карты, но всегда можно подать заявление и указать любую другую свою карту для получения заработка.

Физлицу по договору

Оплату производит заказчик обычно раз в месяц, если договор не разовый, а на длительный период или по завершении проекта. Так, диджитал-агентство может к определенному числу рассчитывать выполненные объемы работ каждым специалистом и отправлять деньги исполнителям по тем реквизитам, которые переданы в бухгалтерию – чаще по данным банковской карты, но иногда сойдёт и номер электронного кошелька – деньги отправят туда.

ИП

Основанием для оплаты станет акт оказанных услуг/выполненных работ, оформленный исполнителем. ИП формирует его сам по результатам работы или итогам месяца. Оплату он принимает на свой расчетный счёт в банке. Но есть и варианты: деньги он может получить через кассу, если клиент – частное лицо, либо если он желает заплатить наличкой или корпоративной картой. Для дистанционных электронных расчетов есть сервис интернет-эквайринга, подключив к которому свой сайт ИП может получать деньги с любых карт, счетов, кошельков клиентов.

Самозанятому

В отличие от ИП на других налоговых режимах плательщик НПД не должен использовать кассу, даже получая наличные от клиентов. Если это самозанятый ИП, то он может пользоваться как расчетным бизнес-счётом, так и личной картой при оплате от заказчиков. Самозанятым также доступны сервисы интернет-эквайринга и они могут принимать онлайн-платежи через свой сайт.