Работать в тени для фрилансера диджитал-сферы – привычное дело. Если налоговики и придут с проверкой, то к соседке, которая печет тортики или делает ноготки, а не к неведомому копирайтеру, таргетологу, UX-дизайнеру или SMM-щику. Его еще и найти в интернете надо, а кто с этим будет связываться? Но так было раньше.

Сейчас банки более щепетильно относятся к денежным переводам, чтобы не потакать коррупции, теневым доходам и финансированию терроризма. Робот автоматически проверяет частные платежи и в любой момент может заблокировать карту, чтобы уточнить, откуда пришли деньги. Объясниться сможет только тот фрилансер, что работает легально.

Я попала в неудобную ситуацию еще несколько лет назад, когда заблокировали мой Вебмани-кошелек. Техподдержка запросила у меня документы, подтверждающие источник поступления средств. Что я могла им предоставить, если работала с каким-то веб-мастером напрямую без договора? Кошелек так и не разблокировали, деньги – пять тысяч рублей – не вернули.

Есть и риск, что жалобу на незаконную предпринимательскую деятельность подаст конкурент, недовольный заказчик или просто завистник.

Помимо спокойствия, легальная работа дает и другие преимущества. Фрилансеру с официальным статусом можно работать открыто, рекламировать свои услуги, вести переговоры с солидными клиентами.

Я, например, стала ИП после того, как щедрый заказчик сообщил, что работает только с предпринимателями. За несколько дней оформила ИП и получила крупный заказ. Потом мне частенько попадались вакансии, где наличие ИП для автора является желательным или обязательным условием.

Сейчас клиенты запрашивают хотя бы самозанятость. Все логично: зачем бизнесу больше тратить на налоги и страховые взносы, если можно оплачивать только работу исполнителя.

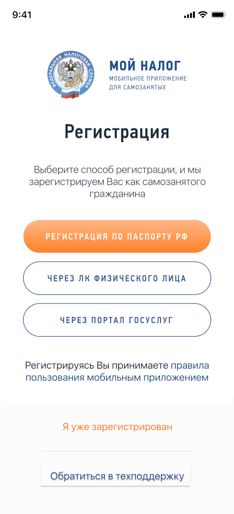

Самозанятый — физлицо или ИП при применении налога на профессиональный доход (НПД). Чтобы стать самозанятым, достаточно зарегистрироваться в мобильном приложении «Мой налог». В 2020 году власти планируют присоединить к эксперименту все российские регионы, тогда перейти на самозанятость сможет любой фрилансер, где бы он ни находился.

Я стала самозанятым ИП год назад и теперь совмещаю. Расскажу о самозанятости с учётом личного опыта.

Какие плюсы дает этот статус

Больше возможностей для сотрудничества. С самозанятым клиенты могут работать официально. Это важно для компаний и ИП, им удобнее оплатить счёт самозанятого, а не связываться с лишними тратами при работе с физлицом или с обналичкой, чтобы перевести деньги на карту.

Примеры объявлений, в которых оформленное ИП – одно из требований

Так, один заказчик очень радовался, что можно просто передать мои реквизиты ИП в бухгалтерию. При оплате частному лицу он не мог проводить такие расчеты официально и использовал всяческие уловки. Брал деньги наличными под отчет, отправлял их на карту исполнителя, а потом собирал чеки на канцтовары, чтобы отчитаться в бухгалтерии. Только так он мог получить наличные и без договора рассчитаться с фрилансером.

Когда клиент платит физлицу официально, то оплачивает работу вместе с налогами и страховыми взносами — 43 % сверх суммы договора. Если платит самозанятому или ИП, то отдает деньги только за выполненную работу и не делает при этом никаких лишних затрат.

Меньше формальностей в работе. Самозанятый легко принимает платежи и от юрлиц, и от физиков. Ему можно брать деньги с клиентов, наличными и безналом, при этом не нарушая законов. Никакой кассы не понадобится.

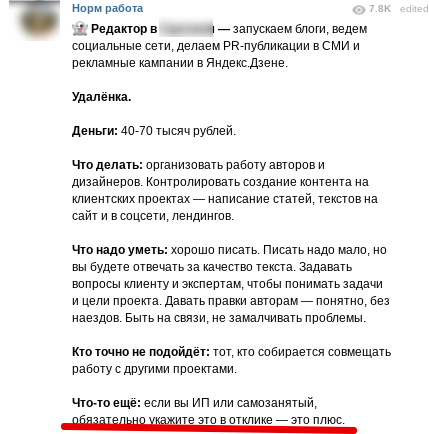

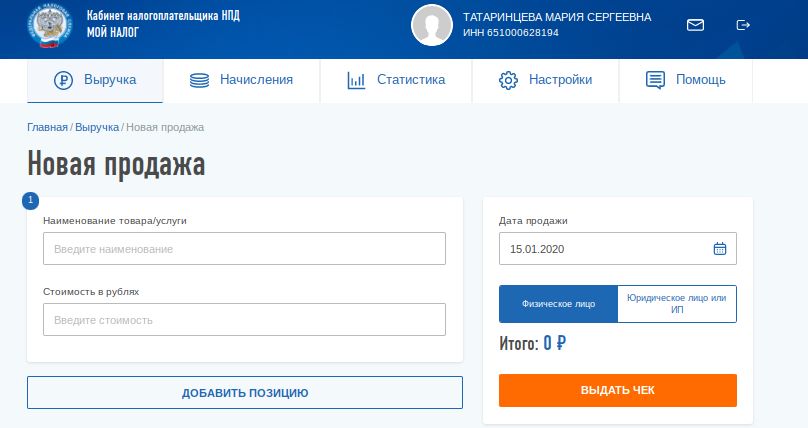

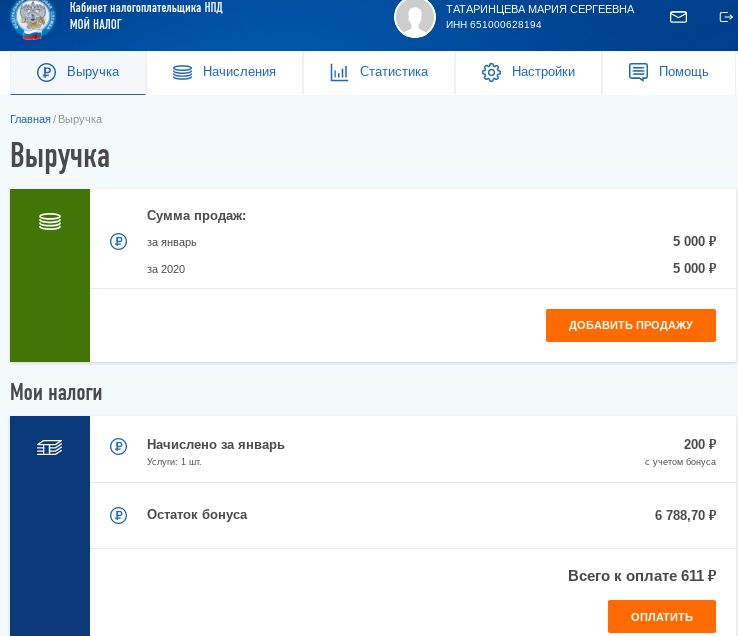

Неважно, как и откуда поступают деньги, самозанятый фрилансер открывает приложение «Мой налог» и вносит в него сведения о платеже: сумма, наименование услуги, название и ИНН клиента-юрлица или ИП, либо ничего более, если платит частник.

Это все заносится в чек, который можно отправить заказчику в электронном виде. На основании таких оформленных за месяц чеков рассчитывается налог на профдоход.

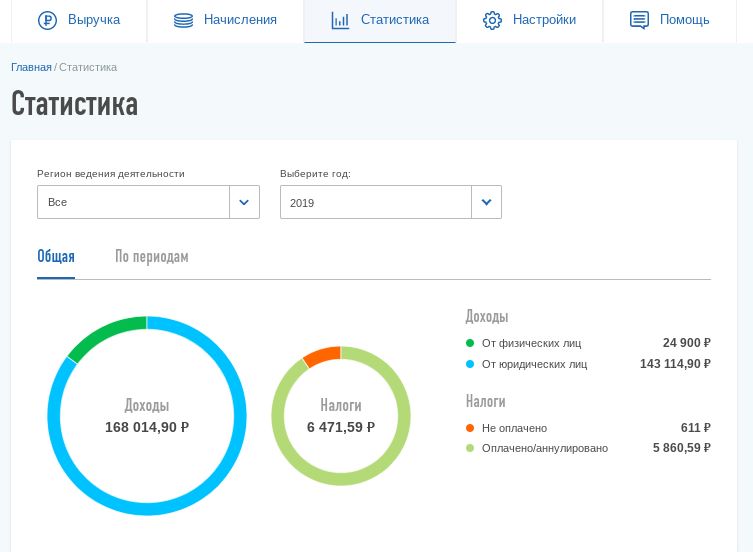

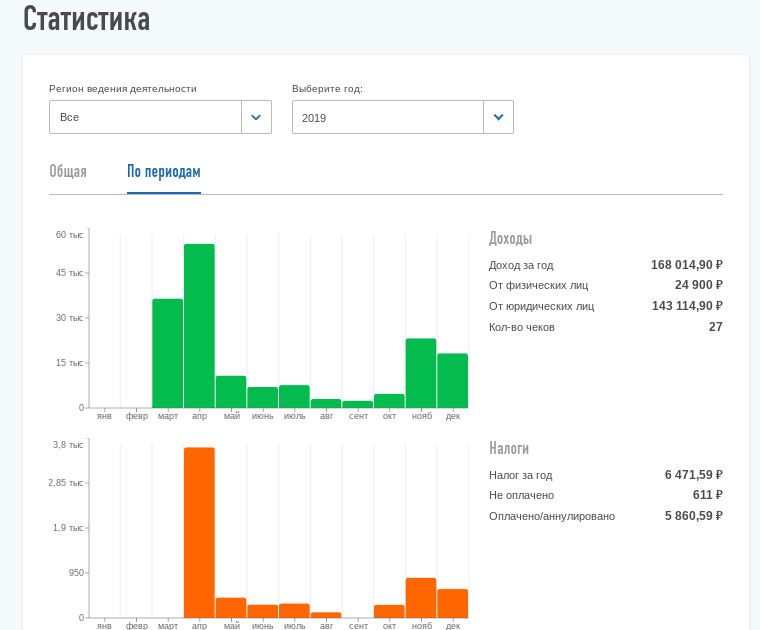

Отчитываться перед налоговой самозанятый не должен. Хотя он и вносит все доходы в приложении, но отдельно заполнять декларации и отправлять их куда-то не надо. Нет никакой отчётности. Вся статистика ведется прямо в приложении.

Свобода от бумажек — преимущество для самозанятого. Все вопросы, от регистрации до расчета и уплаты налогов, решаются онлайн.

Понятные и выгодные условия налогообложения. Бухгалтер не нужен, так как в мобильном приложении «Мой налог» легко разобраться самому.

Это элементарно. Получил деньги от клиента → указал сумму в приложении → выдал чек → раз в месяц оплатил автоматически рассчитанный налог.

Ставка налогообложения для самозанятых: 4 % — при расчетах с частными лицами и 6 % — при приеме платежей от бизнеса.

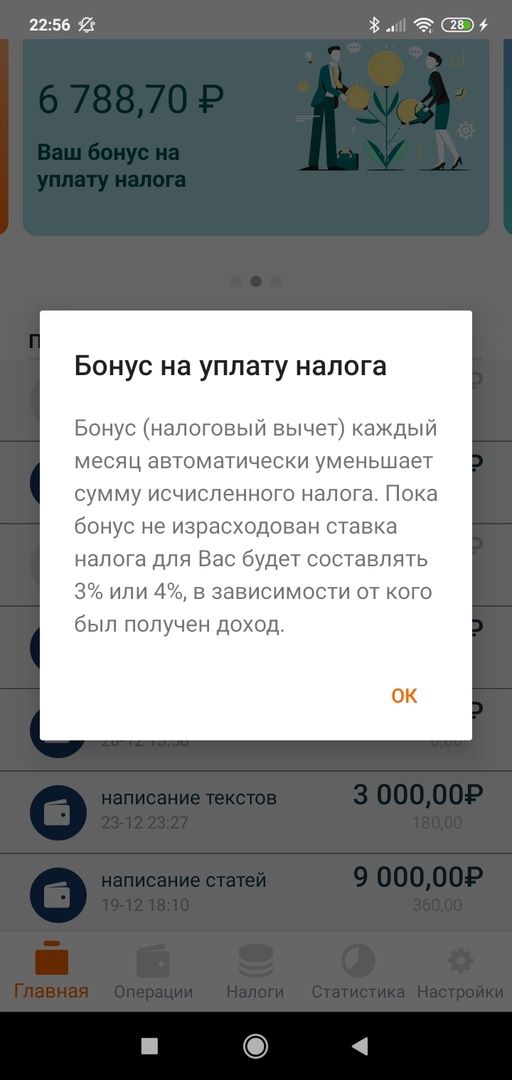

Причем всем дарят «приветственный бонус» — 10 000 рублей, на эту сумму можно постепенно уменьшать налог к уплате. Действует это так: пока сумма бонуса не исчерпана, ставка налога снижена – 3 % при расчетах с физлицами и 4 % при работе с компаниями и ИП. Так, с 300 000 рублей дохода, полученного от физлиц, самозанятый заплатит налог не 18 000 рублей, а только 8 000 рублей. Бонус даётся один раз при регистрации в приложении «Мой налог».

Выгодно еще и то, что надо платить только процент от фактических доходов, нет никаких обязательных затрат при отсутствии выручки. Самозанятый не обязан платить фиксированные страховые взносы, как ИП.

Это удобно, если доход от фриланса пока нестабильный, вы совмещаете работу по найму и подработки или собираетесь устроить себе затяжной отдых.

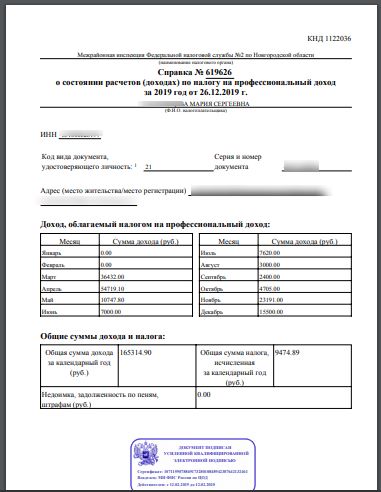

Так было у меня в 2019 году: я планировала не особо много работать и на лето взять паузу. Поэтому и зарегистрировалась в качестве самозанятой. Все еще оставалась ИП, но не должна была платить страховые взносы. Сократила свои расходы почти на 20 000 рублей, так как не пришлось платить страховые взносы с апреля по декабрь. Сейчас не хочу пока возвращаться на упрощенку. Мне понравилось экономить.

Платишь налоги – спишь спокойно. Для некоторых фрилансеров важнее психологическая сторона легализации работы, а не экономическая.

У самозанятых нет опасений, что налоговая оштрафует, банк заблокирует карту, а конкуренты или недовольные клиенты будут шантажировать незаконными доходами. Можно спокойно рекламировать свои услуги, участвовать в официальных мероприятиях и даже в тендерах.

Сейчас банки активизировались и предлагают все больше продуктов специально для этой категории клиентов, а это сделает управление финансовыми потоками еще проще и удобнее.

«Сбербанк» уже разработал специальный сервис «Свое дело», куда входит программа ипотеки, цифровая карта, пенсионная программа и страховка для самозанятых. В «Альфа-Банке» можно получить дебетовую карту и кредит на выгодных условиях, если стать плательщиком налога на профдоход. «Рокетбанк» дает им бесплатную карту с кэшбеком и процентами на остаток. «АкБарс Банк» предлагает отдельную страховку трудоспособности и ответственности перед клиентами, дебетовую карту с кэшбеком и начислением процентов без платы за обслуживание.

С какими сложностями сталкивается самозанятый

Новый статус приносит и определенные неудобства. При применении налога на профессиональный доход я насчитала сразу 10 минусов. Для одних фрилансеров они очень весомы, для других – незначительны. Просто прочитайте, что может вызвать дискомфорт при выборе такого налогового режима.

Минус № 1. Налог надо платить каждый месяц

Некоторых раздражает сам факт уплаты налога — жалко отдавать хотя бы часть заработанного. Другие предпочли бы платить налог не так часто, а пару раз в год, чтобы не отвлекаться на такие мелочи постоянно.

Поэтому уплата налога на самозанятость — это главный минус для большинства фрилансеров. До этого они ничего не должны были, все расходы на заказчике, а тут предлагается взять ответственность за свои заработки и платить налоги.

Минус № 2. Нет взносов — нет пенсии

Самозанятые не обязаны платить за себя страховые взносы. Никаких обязательств и фиксированной суммы взносов. Соответственно, и пенсионных баллов не будет. Период самозанятости не войдет в трудовой стаж.

Но этот минус можно устранить. Самозанятые вправе платить взносы на пенсионное страхование добровольно, чтобы шел стаж, необходимый для выхода на пенсию.

Причем сумма добровольных страховых взносов может быть любой. Стоимость страхового года в 2020 году — 32 448 рублей. Если заплатить меньше, то стаж учтется пропорционально сумме — не 1 год, а несколько месяцев. При таких взносах пенсионные баллы будут начисляться и самозанятый сможет рассчитывать на страховую пенсию.

Минус № 3. Нельзя уменьшить сумму налога на страховые взносы

Если ИП на упрощенке вправе снизить налог, вычитая из суммы УСН страховые взносы, то самозанятому такая экономия недоступна. Когда он оформит добровольные страховые взносы, то заплатит и их, и всю сумму налога на профдоход. Без каких-либо вычетов.

Так, ИП на УСН должен внести за 2020 год фиксированных страховых взносов на сумму 40 874 рублей, на эту сумму он сможет уменьшить налог. При доходе в 600 000 рублей за год, налог 6 % составит 36 000 рублей, это меньше фиксированной суммы взносов, поэтому платить его не придется – только страховые взносы. Самозанятый же при доходе 600 000 рублей должен будет заплатить 26 000 рублей налога (за вычетом бонуса 10 000 рублей), а добровольные страховые взносы никак не уменьшат сумму налога, в ПФР придется отправить еще 32 448 рублей. В итоге при одинаковом доходе ИП отдаст 40 874 рублей, а самозанятый – 26 000+32 448=58 448 рублей.

Минус № 4. Самозанятым нельзя выйти в декрет или уйти на больничный

А вот страховые взносы в ФСС самозанятый не может заплатить, даже если очень хочет. Поэтому ему не видать ни выплат по болезни, ни выхода в декретный отпуск. Социальных гарантий статус самозанятого не дает. Точнее самозанятый может и поболеть, и отправиться в декрет, но денег дополнительных он не получит.

В декрете женщина с самозанятостью вправе получать только пособие от соцзащиты, а больничный вовсе недоступен. Конечно, самозанятых примут в медучреждениях по полису ОМС и окажут все услуги бесплатно, но денег на руки фонд соцстраха при временной нетрудоспособности не выдает.

Минус № 5. Корпоративные клиенты относятся осторожно

Компании и предприниматели пока не особо разобрались в работе с самозанятыми. Вопросов у них больше, чем ответов. Бывают накладки при взаимодействии с бухгалтерией или при оформлении договора — заказчик не понимает, как правильно все сделать, чтобы не нарушить закон. Кто-то предпочитает вовсе отказываться от сотрудничества с самозанятыми, чтобы не усложнять себе жизнь.

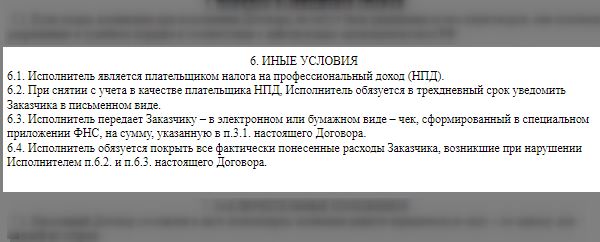

Каждый второй мой клиент переспрашивает, как именно им со мной теперь работать. Иногда я отправляю примеры договора для самозанятых и ссылки на законодательство юристу или бухгалтеру компании-заказчика, отвечаю на вопросы и подсказываю, как быть со мной.

Чтобы коммуникация с заказчиками упростилась, прочитайте, как составить договор оказания услуг. Бонус: в статье можно скачать готовый шаблон такого договора.

Минус № 6. Риск обвинения в маскировке трудовых отношений

Отпугивает клиентов в основном то, что налоговая собирается внимательно следить за всеми сделками с самозанятыми, чтобы выявлять скрытые трудовые отношения. Это грозит наказанием для обеих сторон — и для самозанятого, и для компании, которая решила не брать сотрудника в штат, а заключает договор с самозанятым. Подмена трудоустройства договором с самозанятым обернется штрафами, а еще доначислением страховых взносов и НДФЛ на полученный доход.

Если не хотите платить штраф — уточните, что по мнению контролирующих органов считается трудовым договором, а что — договором гражданско-правового характера. И не перепутайте при оформлении сделки.

| Что не надо писать в тексте договора: | Как лучше изменить формулировку: |

|---|---|

|

Предмет договора – «...выполнение обязанностей (функций) специалиста – вебмастера (или переводчика, бухгалтера, юриста).» |

Предмет договора – «...оказание услуг по созданию сайта (или переводу документов, ведению бухучета, юридическому сопровождению).» |

|

Дата начала работы «... с 1 февраля 2020 года.» |

Период оказания услуг по договору «...с 1 февраля 2020 года по 30 мая 2020 года.» |

|

Оплата производится «... не позднее 5 и 25 числа каждого месяца.» |

Оплата производится «...в течение 5 дней после подписания акта выполненных работ.» |

Минус № 7. Есть лимит по доходам

Тут все просто: как только годовой доход перевалит за 2 400 000 рублей, самозанятым оставаться нельзя. Поэтому для тех, кто много зарабатывает, налог на профдоход недоступен.

Если работаете в команде или семейном подряде, то заработки можно делить на всех, тогда общая сумма годового дохода вырастет: каждый проведет свою часть дохода через приложение. Например, жена – копирайтер, муж – программист, брат – дизайнер. За сайт под ключ они получили 100 000 рублей, но при этом деньги распределили между собой.

Но тут важно, чтобы не было привлечения наемных сотрудников, только равноправные члены команды, партнёры по семейному бизнесу, когда каждый делает свой взнос в выполнение заказа. Это сработает и при долевой собственности на недвижимость, когда квартиру в аренду сдают несколько совладельцев. Каждый из собственников может стать самозанятым и платить налог только на ту сумму, которая причитается именно ему.

Минус № 8. Запрет на найм сотрудников

Это тоже недостаток для тех, кто собирается открывать агентство или брать работников: помощника, дизайнера, корректора, копирайтера. Нельзя быть самозанятым и работодателем для других одновременно.

Выход, конечно, есть: работать со специалистами как с исполнителями конкретных задач — по гражданско-правовым договорам (договор подряда, договор оказания услуг). Но в этом случае эти спецы также должны быть самозанятыми или ИП. Так будет проще и правильнее. В результате над одним проектом могут работать несколько самозанятых.

Минус № 9. Ограничение по видам деятельности

Самозанятые могут предлагать только свои собственные услуги, товары и работы. Они не могут выступать посредниками, например, собрав команду авторов либо продавая чужие курсы или книги.

В Правительстве РФ обсуждают, какие бы ещё виды деятельности запретить для самозанятых, и это решение может стать неприятной неожиданностью в любой сфере. Пока диджитал-специалисты попадают под действие закона о самозанятости, но все может измениться. Такая нестабильность — еще один важный недостаток этого налогового режима.

Сейчас эксперты говорят, что ничего страшного не произойдет, если стать самозанятым, а потом сняться с учета. Налоговая не будет отдельно проверять всех, кто сначала вышел из тени, а потом снова перестал платить налоги. Однако такие комментарии нельзя считать гарантией полного отсутствия внимания со стороны налоговиков.

Минус № 10. Мало информации и помощи

Пока еще не все сотрудники налоговой разобрались в том, как это работает, особенно в тех регионах, где только внедряется режим НПД. Еще сложнее с представителями банков и платежных операторов, бухгалтерами компаний-клиентов, другими контрагентами. Практики у всех участников рынка маловато, поэтому могут возникать недопонимания, вопросы, спорные ситуации.

В законе про налог на профессиональный доход говорится, что до 2028 года ставки налога не изменятся. Остается только верить, так как точно предсказать ничего нельзя.

Официальная информация про этот налоговый режим собрана на поддомене ФНС, там же можно найти ответы на самые распространенные вопросы или обратиться в техподдержку со своим вопросом.

Сколько стоит самозанятость

Самозанятый платит ежемесячно налог 4 % от дохода, полученного от частных лиц, и 6 % от бизнес-платежей (расчеты с компаниями или ИП).

Есть налоговый бонус (вычет) — 10 000 рублей. Самозанятые платят по ставкам 3 и 4 % соответственно, пока не израсходуют всю предоставленную сумму.

У самозанятых лиц совсем нет затрат на обязательные страховые взносы, содержание онлайн-кассы, обслуживание расчетного счета, услуги бухгалтера или сервис онлайн-бухгалтерии, а также на документооборот с клиентами и отправку отчетности в налоговую. Все вопросы самозанятые лица решают через приложение «Мой налог» онлайн и бесплатно.

Страховые взносы, отчетность, онлайн-касса, а значит, и бухгалтер, самозанятым ИП не нужны.

Расчетный счет очень желателен. Предпринимателю без него сложно будет работать с компаниями и ИП. Хотя и можно: самозанятые вправе принимать деньги на любые счета, карты и кошельки, а также наличными на руки. Но это не всегда удобно клиентам-юрлицам.

Документооборот по запросу заказчиков, скорее всего, предпринимателям на НПД все же придется вести: оформлять договора, отправлять акты почтой или онлайн — с электронной подписью. Закон гласит, что закрывающим документом у самозанятых может быть чек, но бухгалтера все ещё требуют полный пакет привычных документов. Поэтому каждая сделка сопровождается почтовыми расходами.

Сравнение статей затрат для ИП, самозанятого лица и самозанятого ИП

|

Касса |

да, если у ИП есть сотрудники и не только бизнес-клиенты, но и заказчики, выступающие как частные лица |

нет, касса не нужна даже при получении наличных платежей от частных лиц |

|

|

Расчетный счет |

да |

да |

нет |

|

Документооборот |

да, подписание договоров, отправка актов |

по запросу клиентов, но по закону хватит и чека |

отправка чеков онлайн или в СМС |

|

Отчетность |

да, подача налоговой декларации |

нет, никакой отчетности |

|

|

Бухгалтер или онлайн-сервис |

необязательно, но чаще всего да |

нет, все данные заносятся в приложение «Мой налог» и рассчитываются автоматом |

|

Когда ИП выгодно переходить на НПД

Стать самозанятым предпринимателю выгодно в таких случаях:

- Работаете не только с бизнесом, но и с физическими лицами и хотите получать от любых клиентов деньги официально: пишете тексты для коучей, ведете личный аккаунт бизнесмена в соцсетях, помогаете создать сайт шаурмячной, заключаете договор на PR для известного бренда. В любом случае вы сможете брать деньги от всех этих клиентов вполне легально, хоть наличными, хоть на карту, хоть на расчетный счет.

- У вас очень нерегулярный доход, поэтому вы планируете платить налог только с фактически полученных средств и без каких-либо обязательных платежей в период простоя. Например, за весь год можете заработать несколько миллионов или, наоборот, профилонить несколько месяцев подряд и заработать всего 100 000 рублей. Самозанятый заплатит только 4 или 6 % от любой полученной суммы, не нужно вносить определенные суммы по умолчанию.

- Хочется избавиться от лишних формальностей: никакой отчетности, бухгалтера, расчета страховых взносов, только доходы и налоги. Ничего лишнего. Самозанятый должен только вносить записи обо всех получаемых доходах в приложение, а дальше все происходит автоматически – расчет дохода и налога, получение бонуса, уплата налога.

- Доход небольшой, поэтому фиксированные страховые взносы отнимают большую долю заработка, и у вас есть желание сэкономить на обязательных расходах. Или вы вообще не верите в пенсионную систему, хотите сами копить себе на будущее, а не делать эти отчисления в ПФР.

- Вас привлекает возможность халявы — бонус в 10 000 рублей уменьшает сумму налога к уплате, почему б не воспользоваться этим.

В каких ситуациях ИП не стоит переходить на НПД:

- Среди клиентов только юрлица и другие ИП, нет заказов от физлиц. Все платежи идут на расчетный счет ИП. Никаких расчетов картой или переводов на электронный кошелек, онлайн-касса и так не нужна, все уже давно отлажено и официально работает. Зачем тогда суетиться, если вы уже работаете легально и прекрасно справляетесь со всеми формальностями?

- Не хватает стажа и пенсионных баллов, хочется накопить их для получения страховой пенсии, а не социальной. Доход стабильный и предсказуемый, можно спокойно работать, платить страховые взносы и уменьшать сумму налога (УСН) на них. Самозанятый не может вычесть страховые взносы из суммы налога, поэтому в некоторых случаях заплатят больше, так как при добровольном страховании потратятся и на взносы, и на полную сумму налога.

- Доход близок к лимиту в 2,4 млн. рублей за год и в любой момент может превысить эту планку. Вы планируете расширяться и набирать сотрудников на работу, чтобы развивать бизнес и зарабатывать больше.

- Деньги от клиентов идут не только на оплату вашей работы, но и на другие статьи расходов, например, заказчик перечисляет вам на счет свой рекламный бюджет, которым вы распоряжаетесь. Налог вы заплатите со всей этой суммы, а не только со своего личного дохода. Придется менять схему работы с клиентами, чтобы они отдельно оплачивали вашу работу, а отдельно – покрывали другие затраты.

Как ИП стать самозанятым

Предприниматель с УСН переходит на НПД в четыре этапа:

- Регистрация в приложении «Мой налог»

- Уведомление ФНС о смене налогового режима

- Налоговая декларация по УСН за период до регистрации в качестве самозанятого

- Уплата страховых взносов за период применения прежнего налогового режима

Вот тут официальное письмо ФНС для зануд, а я постараюсь понятно рассказать все в подробностях.

Шаг 1. Зарегистрироваться в приложении «Мой налог»

Тут все просто: берете и регистрируетесь по инструкции от налоговой. Разницы нет — ИП вы или нет. Можно выбрать мобильную или веб-версию приложения «Мой налог». За пару минут вы станете самозанятым.

Дальше надо решить вопросы с прежним налоговым режимом.

Шаг 2. Уведомить ФНС о смене налогового режима

На уведомление налоговой о том, что вы меняете налоговый режим дается ровно 1 месяц (отсчет идет с даты регистрации в приложении «Мой налог»). Если не успеть, то ваш статус самозанятого аннулируется, причем налог за полученные в течение этого месяца доходы придется заплатить по-прежнему.

Поэтому после регистрации в приложении «Мой налог» надо сообщить, что вам больше не нужен УСН. Для этого есть специальный бланк:

- N 26.2-8 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН» (форма по КНД 1150024)

Заполняете и относите в свою местную налоговую.

Шаг 3. Отчитаться по старому налоговому режиму

Вот форма налоговой декларации по УСН, которую надо заполнить и сдать при выборе самозанятости. При применении режима УСН «Доходы» достаточно трех листов: титульный лист, разделы 1.1 и 2.1.1.

Налогоплательщик представляет декларацию по УСН не позднее 25-го числа месяца, следующего за месяцем, в котором уведомил об уходе с УСН. Сдать ее можно при личном посещении налоговой, отправить онлайн (при наличии электронной подписи) или заказным письмом.

Так, если вы решили перейти на самозанятость в феврале и зарегистрировались в приложении «Мой налог» 3 числа, то у вас есть целый месяц — до 3 марта, чтобы уведомить об отказе от УСН, а потом еще до 25 апреля вы должны подать декларацию за период с начала года до конца периода, пока были на УСН — с 01.01. до 02.02.

Но если вы и зарегистрируетесь в приложении, и уведомите об отказе от УСН, в феврале, то отчитаться по УСН надо раньше — до 25 марта. Лучше все эти вопросы решить сразу, не затягивать надолго.

Шаг 4. Рассчитать и оплатить страховые взносы

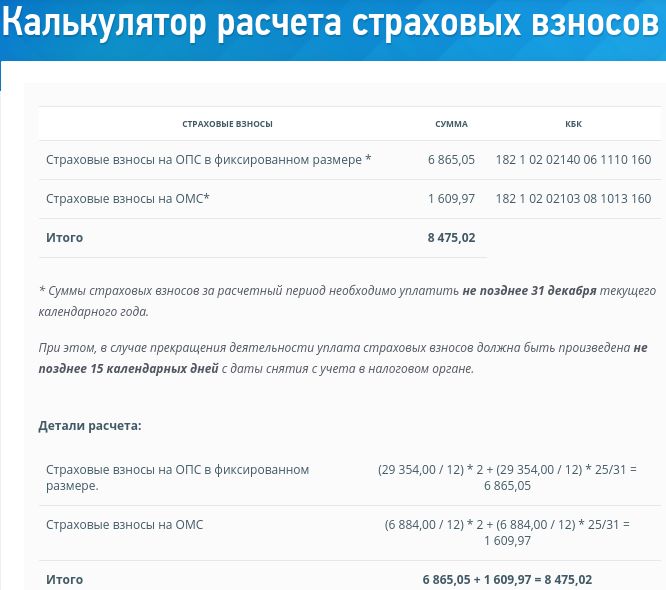

На официальном сайте налоговой можно сделать расчет страховых взносов за неполный год.

Выберите тот период, когда вы применяли другой налоговый режим и посмотрите, сколько должны оплатить фиксированных страховых взносов.

Затем проверьте, сколько вы уже перевели в ФНС за этот период: это можно сделать в личном кабинете интернет-банка. Покройте разницу — оплатите остаток страховых взносов. На это есть время — до 31 декабря, но лучше не откладывать и сразу сделать платеж.

Так вы закроете все свои прошлые обязательства, ведь плательщику НПД не нужно сдавать налоговые декларации и платить обязательные страховые взносы. Самозанятый освобожден от всего этого.

Что потом?

После этих шагов вы уже являетесь полноправным плательщиком налога на профдоход — самозанятым — и можете спокойно работать с частными клиентами и юрлицами без кассы, отчётности и взносов.

Заключайте договор с клиентом, получайте деньги от заказчика, указывайте все поступления в приложении «Мой налог» и отправляйте чек об оплате. Раз в месяц нужно только заплатить рассчитанный налог.

Итак, фрилансеру выгодно стать самозанятым, чтобы:

- выйти из тени и официально получать доход;

- привлекать больше крупных клиентов из b2b-сферы;

- экономить по сравнению с ИП, применяющем упрощенку, на онлайн-кассе, документообороте, страховых взносах;

- просто платить налоги, не нанимая бухгалтера и не подключая сервис бухучета;

- решать все финансовые и фискальные вопросы онлайн — в приложении «Мой налог».

Мы не работаем в тени, не прячемся от налоговой и показываем все чеки. Закажите комплексное продвижение в интернете от TexTerra, и вам не придется нервничать и мучиться с проведением оплаты. А еще мы ставим четкие KPI и не боимся даже самых сложных проектов.

Читайте также:

Почему бизнес нуждается в HR-ах

Как я писал стратегию бизнеса. И почему ее пришлось переписать

Бизнес в смартфоне: подборка мобильных приложений для предпринимателей