В этой статье — все о том, куда пойти маркетологу в 2025 году. Везде, где возможно, указали стоимость, дату и место проведения.

Январь

ProMediaTech

Когда проходит: 15-16 января

Где проходит: МВЦ Крокус ЭКСПО, Красногорск, Московская область

Стоимость участия: бесплатно

ProMediaTech — это международный фестиваль технологий продвижения и рекламы. Фестиваль дает возможность наладить деловые контакты с профессионалами сферы рекламы и маркетинга, обменяться опытом с коллегами, разобрать успешные кейсы от ведущих экспертов отрасли и получить максимум готовых лайфхаков для продвижения компании и успешных продаж.

Евразийский ивент-форум

Когда проходит: 22-24 января 2025

Где проходит: Санкт-Петербург, КЦ «ПетроКонгресс»

Стоимость участия: от 19 500 рублей за билет + еще несколько тарифов:

Как пишут на сайте, форум будет о том, как «приумножить созидательную силу событий, где искать баланс между бизнесом и постоянно меняющейся действительностью, как адаптировать мероприятия и какие ресурсы возможно использовать, сохраняя при этом равновесие».

Февраль

Базовые стратегии 2025

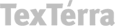

Когда и где проходит:

Конференция проходит в нескольких городах. Даты проведения и города — на карте:

Стоимость участия: от 80 000 рублей за билет

Базовые стратегии 2025 — конференция для собственников и руководителей компаний. Маркетологу тоже будет полезно. Вы узнаете, что учесть, принимая стратегические и инвестиционные решения в своем бизнесе, что предпринять для рентабельного роста, какие успешные решения есть на рынке и какие угрозы поджидают российский бизнес.

«Рекламный хаб Северной столицы» от ЭКСПОФОРУМ

Когда проходит: 5-6 февраля

Где проходит: Санкт-Петербург, Центр Деловых Контактов

Стоимость участия: можно участвовать как «заказчик рекламы», и это бесплатно. Чтобы участвовать как «подрядчик», нужно заплатить, но сколько — неизвестно

Рекламный хаб — место встречи поставщиков и крупных заказчиков в сфере рекламы. Федеральные компании могут на форуме найти поставщиков рекламных услуг и промопродукции, а поставщики получают возможность пообщаться с заказчиками без сложных процессов.

«Мастерская маркетолога» от «Косатка Маркетинг»

Когда проходит: 5-7 февраля 2025

Где проходит: онлайн

Стоимость участия: от 990 рублей / бесплатно за репост информации о мероприятии

Это онлайн-интенсив, в котором даже можно поучаствовать бесплатно. Пройдет в формате «скринкаст». Спикеры разберут следующие темы:

- продвижение в Яндекс Директ,

- продвижение ВКонтакте,

- продвижение в Телеграм Ads,

- настройка Чат-ботов,

- продвижение на Авито,

- SEO продвижение,

- Email-маркетинг,

- работа с отзывами,

- искусственный интеллект,

- геомаркетинг.

PR+ Forum

Когда проходит: 12-14 февраля

Где проходит: Москва, по адресу Lesnaya by Safmar (ул. Лесная, 15)

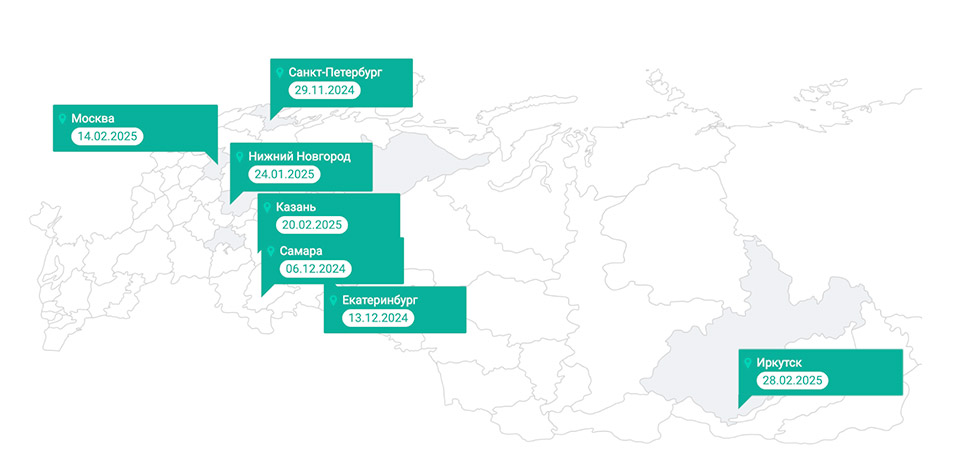

Стоимость участия: от 34 110 рублей. Есть еще несколько тарифов:

PR+ Forum — IX Ежегодный Всероссийский форум профессионалов сферы PR. Вот что пишут и форуме на сайте:

«После вступления в силу закона о маркировке рекламы экспертный контент укрепляет свои позиции. Компании все чаще избегают прямых упоминаний бренда и фокусируются на аналитических разборах, исследованиях и обзорах трендов. Другое следствие — все более популярными становятся бренд-медиа, что также позволяет не маркировать контент, привлекая аудиторию и позиционируя свою компанию как экспертов в той или иной сфере. Другим очевидным трендом стало развитие Telegram каналов и других площадок альтернативных недоступным в России соцсетям. В целом ключевыми навыками для PR профессионалов по-прежнему остаются гибкость, креативность и способность использовать в своей работе передовые цифровые решения, сочетая их с классическими PR инструментами».

All In Top Conf 2025

Когда проходит: 26-27 февраля 2025

Где проходит: Москва, точной информации по месту пока нет

Стоимость участия: 9 000 рублей за билет, количество мест ограничено

All in Top Conf — мероприятие, посвящённое практике поисковой оптимизации. Цель All in Top Conf — объединить практиков-профессионалов России, ближнего и дальнего зарубежья. Некоторые из докладчиков 2025: Михаил Шакин (aka Глобатор), Роман Ковалев (Digi Up), Артем Маркелов (»Инженеры продаж»).

Март

Spring Marketing Forum

Когда проходит: 6 марта 2025

Где проходит: Москва, отель Radisson Blu «Олимпийский»

Стоимость участия: информации пока что нет

Это маркетинговый день от Neira Group. Больше всего подойдёт руководителям отдела маркетинга. На можно обменяться опытом, изучить новые тенденции, обсудить актуальные вопросы и найти оригинальные решения для своей организации, а также установить новые деловые связи.

Sold Out 2025

Когда проходит: 26-27 марта 2025

Где проходит: Санкт-Петербург, Cosmos Saint-Petersburg Pribaltiyskaya Hotel, ул. Кораблестроителей, 14

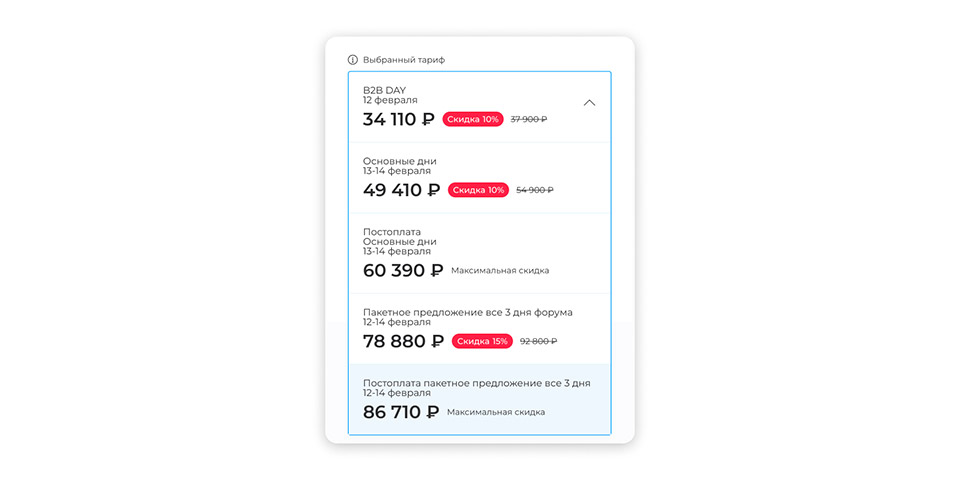

Стоимость участия: от 15 990 рублей, а вот еще несколько тарифов:

Это форум об организации и продвижении событий. Обсудят:

- Концерты, театры и шоу.

- Конференции, форумы и конгрессы.

- Event-сервис.

- Фестивали и городские события.

- Частные мероприятия и праздники.

- Событийный маркетинг.

- Entertainment, креатив и режиссура.

- Управление Event-агентством.

9 Спортивные мероприятия.

FMCG & Retail Trade Marketing Forum 2025

Когда проходит: 26-28 марта 2025

Где проходит: Москва, Artcourt Moscow Center Hotel, Вознесенский переулок, 7

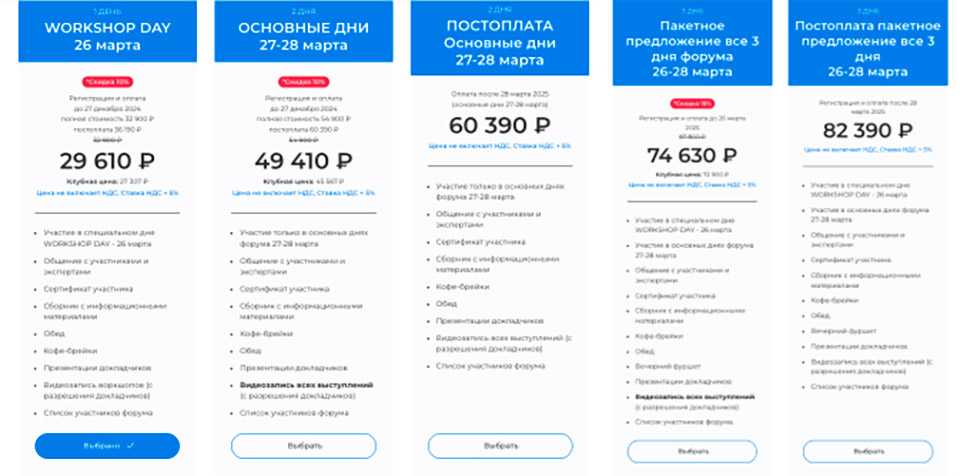

Стоимость участия: от 29 610 рублей за билет. Вот еще тарифы:

FMCG & RETAIL TRADE MARKETING FORUM 2025 — VIII Ежегодный Всероссийский форум по торговому маркетингу в сфере товаров повседневного спроса. Обсудят:

- Какие трейд-маркетинговые активности наиболее эффективны сегодня?

- Как меняется поведение покупателей?

- Какие каналы сбыта показывают наибольший рост в различных категориях?

- Как выиграть конкуренцию в e-commerce и на маркетплейсах?

Апрель

«Стачка» в Ульяновске

Когда проходит: 11-12 апреля 2025

Где проходит: Ульяновск, здание УлГПУ

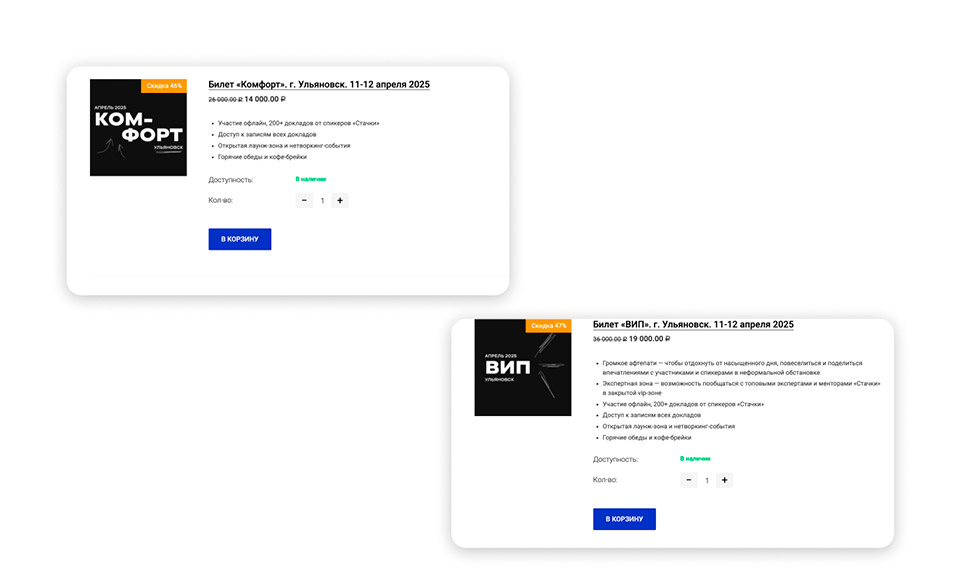

Стоимость участия: от 10 000 рублей + тарифы

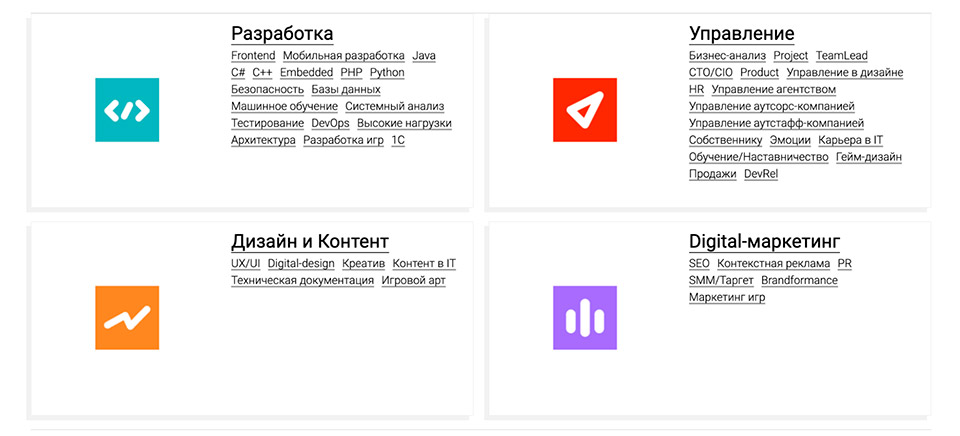

«Стачка» — ежегодная международная IT-конференция. Проходит в Ульяновске и Санкт-Петербурге. Темы выступлений в 2025 году:

Merge

Когда проходит: 25-26 апреля 2025

Где проходит: Татарстан, более точная информация появится позже

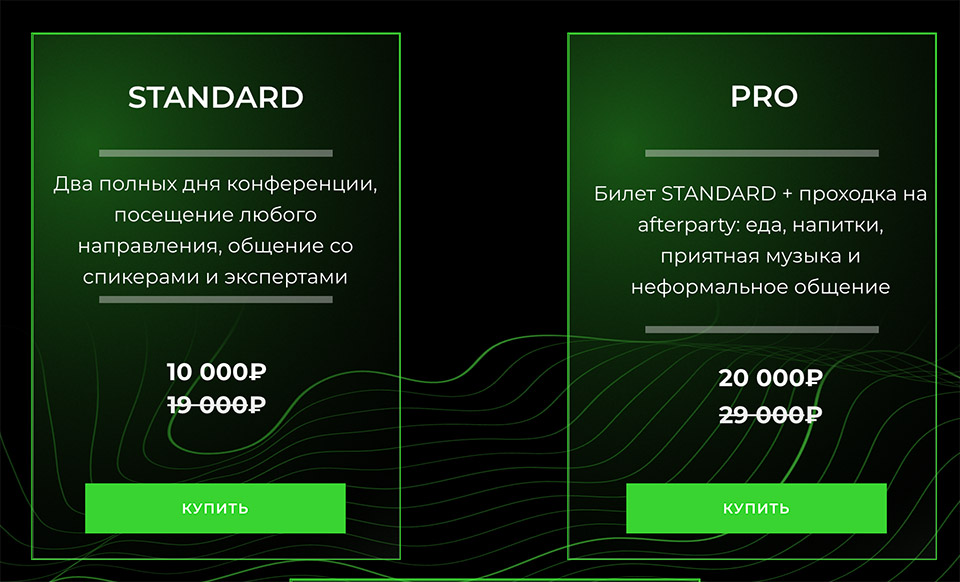

Стоимость участия: от 10 000 рублей за билет + еще один тариф:

Это международная IT-конференция, в этом году пройдет в Татарстане. Это конференция не только для разработчиков, а для всех представителей сферы IT: от тестировщиков и тимлидов до маркетологов и эйчаров.

Май

ECom EXPO’25

Когда проходит: 21-22 мая 2025

Где проходит: Москва, ВЦ «Тимирязев»

Стоимость участия: бесплатно

Это выставка технологий для торговли на маркетплейсах и через собственный ECom.

«Управление продуктом»

Когда проходит: 29-30 мая

Где проходит: Москва, Suschevsky by Safmar, ул. Сущёвский Вал, 74

Стоимость участия: от 49 410 рублей. Есть еще оплата по гарантийному письму, в таком случае билет будет стоить 60 390 рублей

Это II Ежегодный Всероссийский форум профессионалов сферы product management. Вот что пишут на сайте:

«Узнайте, как превратить идею в успешный продукт. От разработки MVP до масштабирования и монетизации — все секреты успешного product management. Эксклюзивные кейсы, живые дискуссии, нетворкинг».

AHA’25

Когда проходит: 29-30 мая

Где проходит: Москва, кластер Ломоносов, Раменский бульвар 1

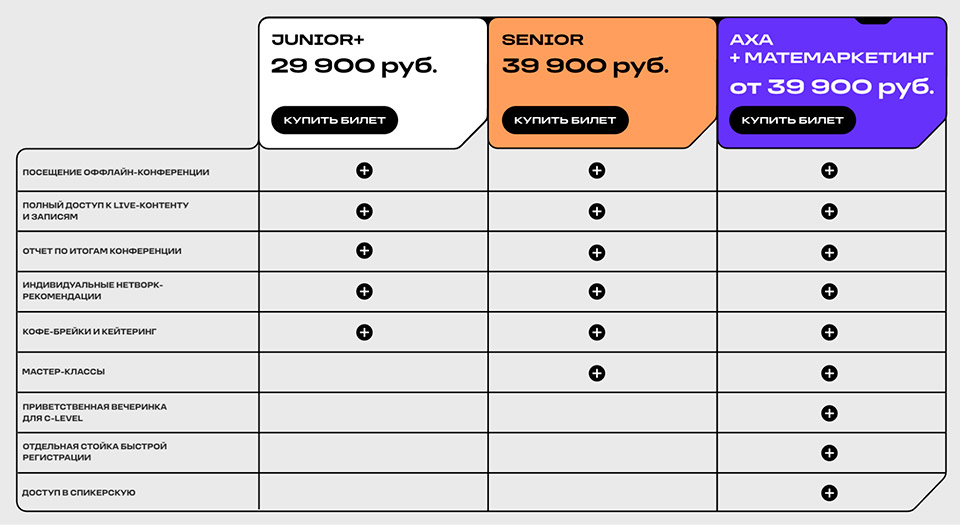

Стоимость участия: от 29 990 рублей. Ещё несколько тарифов:

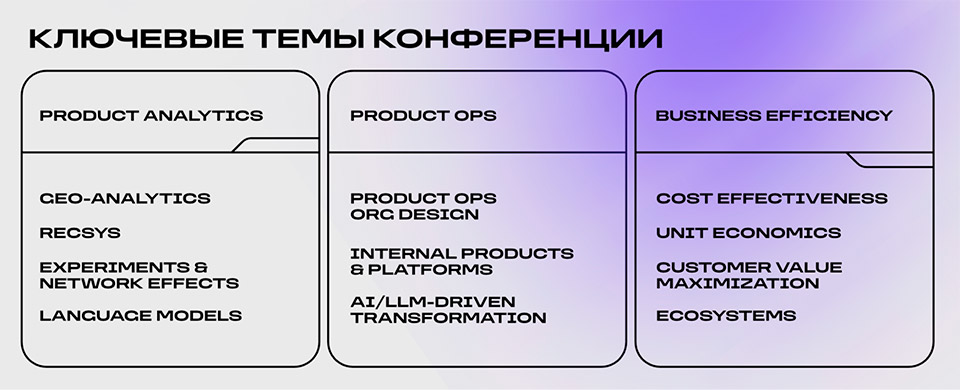

Конференция на стыке маркетинга и IT. Вот о чем будет конференция:

Июнь

ECom Mastery

Когда проходит: 6 июня 2025

Где проходит: Москва, ЦВК «Экспоцентр», Краснопресненская наб., 14

Стоимость участия: 3 000 рублей за билет

На этой конференции можно узнать о новых каналах продвижения. Ключевые темы конференции:

Client Service Forum

Когда проходит: 18-20 июня 2025

Где проходит: Москва, по адресу Lesnaya by Safmar (ул. Лесная, 15)

Стоимость участия: от 34 110 рублей. Есть еще оплата по гарантийному письму, в таком случае билет будет стоить 41 690 рублей

Это X Ежегодный Всероссийский форум по клиентскому сервису. Обсудят:

- Какие технологии и ПО используют российские компании для повышения уровня автоматизации в клиентском сервисе?

- Как меняются потребности и ожидания клиентов?

- Как мотивировать сотрудников на искренний сервис в условиях дефицита кадров?

- Какие метрики стоит применять для оценки CS сегодня?

FinProfit 2025

Когда проходит: 27 июня 2025

Где проходит: Центр Международной Торговли

Стоимость участия: информации об этом пока что нет

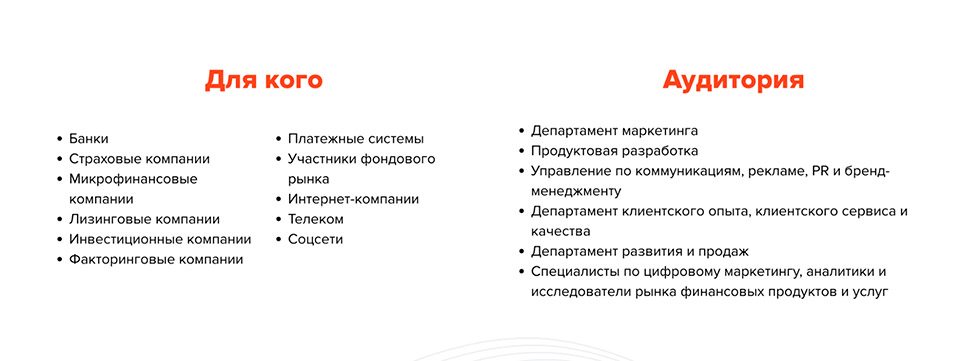

Этот маркетинговый форум — профессиональная площадка в сфере маркетинговых и рекламных коммуникаций, клиентоориентированности, создании новых финансовых услуг и продуктов.

«Эффективные маркетинговые инструменты в 2025»

Когда проходит: 26 июня 2025

Где проходит: онлайн

Стоимость участия: простым слушателям — бесплатно, а представителям маркетинговых и консалтинговых агентств — от 6 900 рублей за билет

Это онлайн-конференция про инструменты маркетинга от агентства NWComm. Мероприятие посвящено инструментам лидогенерации, современным digital-продуктам, а также актуальным механикам, концепциям и стратегиям для эффективного маркетинга и продаж в B2B и B2C.

Июль: «Управление маркетингом и продажами в России»

Когда проходит: 3 июля 2025

Где проходит: Москва, Отель Арарат Парк Хаятт

Стоимость участия: информации пока что нет

Это конференция о формировании новых маркетинговых стратегий и планов продаж. Мероприятие соберет на одной площадке директоров по маркетингу, коммерческих директоров и руководителей по продажам крупных российских компаний. Туда стоит идти, чтобы обменяться опытом, найти новые решения для своего продукта и наладить новые контакты.

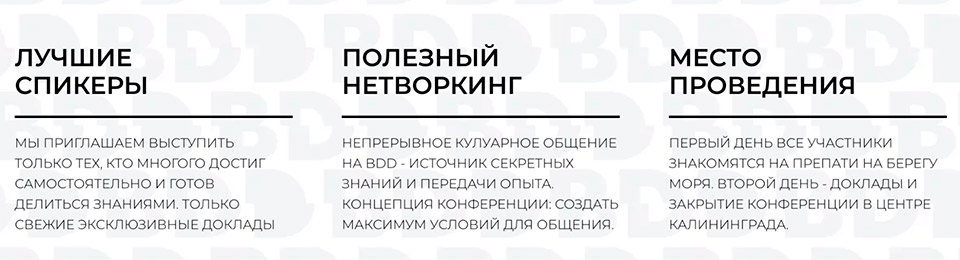

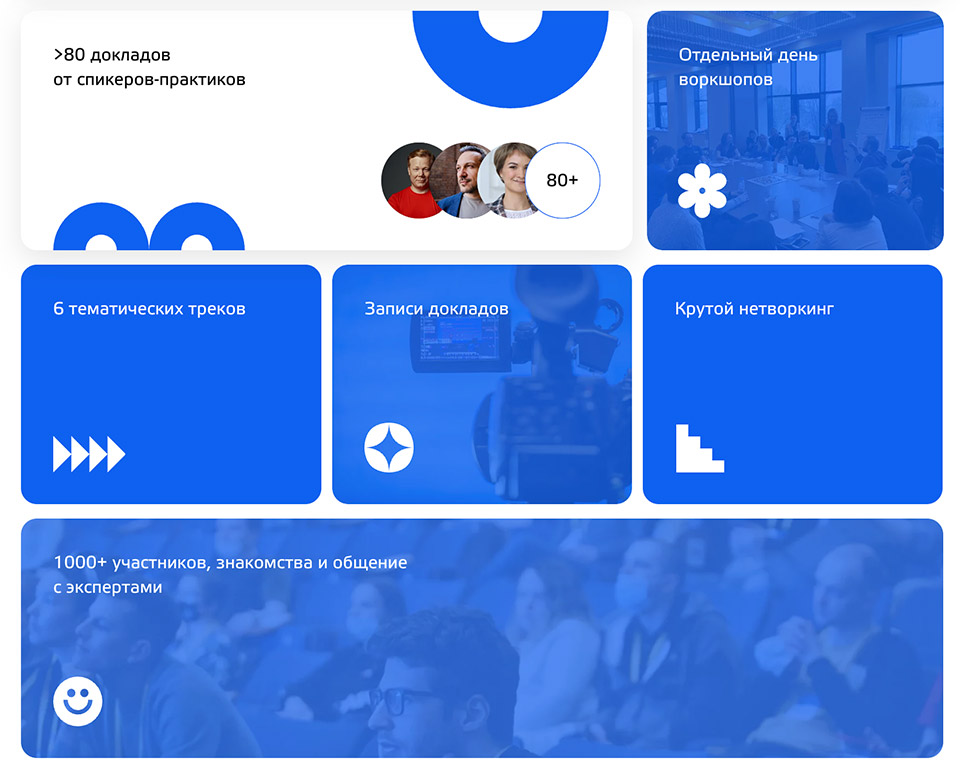

Август: Baltic Digital Days

Baltic Digital Days — крупнейшая конференция по всем темам в digital, которая проходит в Калининграде, обычно — в августе. Точные даты в 2025 году неизвестны, как и стоимость. Но в прошлом году билеты начинались от 15 000 рублей.

Здесь 6 тематических секций, в которых пройдет более 30 актуальных докладах. Еще о конференции:

Сентябрь

WOW FEST

Когда проходит: 10-12 сентября 2025

Где проходит: Москва,

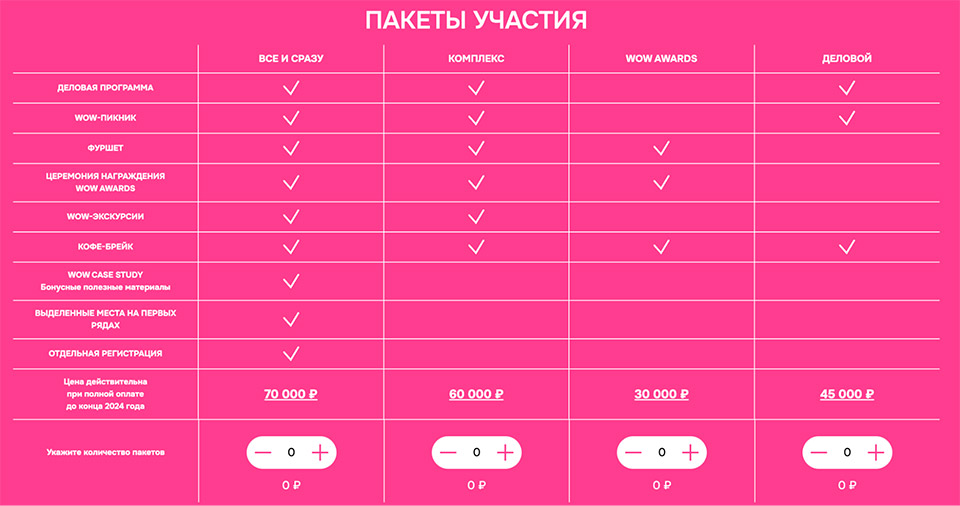

Стоимость участия: от 30 000 рублей + тарифы

WOW FEST — фестиваль маркетинга и креатива в недвижимости. Помимо конференции и нетворкинга здесь пройдет премия WOW AWARDS, которую выдают за лучшие решения в сфере маркетинга в девелопменте.

IPSA

Когда проходит: 2-3 сентября 2025

Где проходит: Москва, Крокус Экспо, Павильон 2, Зал 7

Стоимость участия: информации пока что нет, но скорее всего посетители допускаются бесплатно

Это единственная специализированная выставка брендированных сувениров, мерча и корпоративных подарков для продвижения бренда и повышения лояльности клиентов, партнеров и сотрудников. Здесь заказчики встречаются с поставщиками рекламных услуг.

Октябрь-декабрь

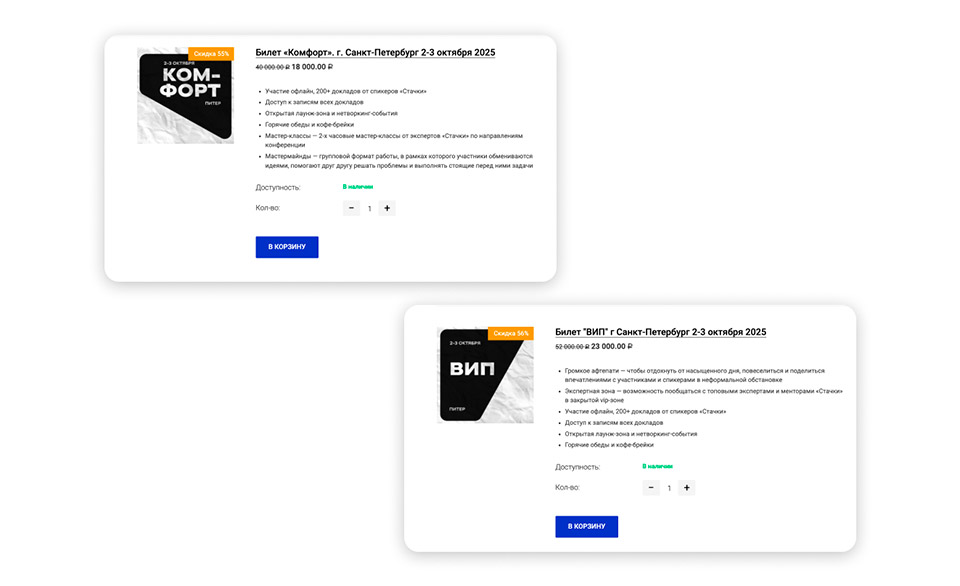

«Стачка» в Санкт-Петербурге

Когда проходит: 2-3 2025

Где проходит: Санкт-Петербург, отель Cosmos «Прибалтийская»

Стоимость участия: от 13 000 рублей + тарифы:

Это международная IT-конференция. Про нее мы уже писали в разделе «Апрель»: «Стачка в Ульяновске».

Суровый Питерский форум

Суровый Питерский Форум (ранее Суровый Питерский SMM) проходит ежегодно в октябре, в Санкт-Петербурге. Точных данных по дате, месту и стоимости пока что нет.

Вот что пишут о концепции форума на сайте:

«За 10 лет форум стал большим, чем просто слёт SMM-специалистов. Сюда приезжают все, кто так или иначе относится к миру digital. Единственное, чего не хватало форуму, это докладов по всему спектру тем маркетинга. От настройки контекстной рекламы и SEO до продвижения на Авито или маркетплейсах.

Поэтому мы сделали следующий шаг. С 2023 года „Суровый Питерский Форум“ вышел за рамки социальных сетей и стал форумом о маркетинге вообще. Во всём его огромном разнообразии».

Optimization

Optimization — регулярная конференция по SEO-оптимизации. Даты и место проведения в 2025 году незивестны, но обычно конференция проходит в конце года, в октябре-ноябре. В 2024 году местом проведения было Сколково.

Стоимость: онлайн обычно можно участвовать бесплатно, по платным тарифам информации нет

Программу составляют на основе запросов проф.сообщества и предоставляют участникам самую актуальную информацию. Некоторые из спикеров мероприятия: Дмитрий Севальнев («Пиксель Тулс»), Айрат Рахимзянов (relianta.agency), Алексей Рожков (Редакция «Рыба»).

ProductSense’25

Это конференция по работе с продуктом, крупнейшая в России и СНГ. Пройдет осенью 2025, точной даты пока нет. Конференция состоится в Москве, также поучаствовать можно будет офлайн. Информация о билетах появится в декабре 2024.

О конференции:

Читайте также:

Как маркировать рекламу в 2024 году — инструкция